「老後を見据えて、配当生活も視野に入れたい」

「安定した収入源になるおすすめ高配当株はないかなぁ」

「60年以上も増配中のコカコーラなら安心して配当生活できないかなぁ」

経済的不安から解消され、老後を配当金だけで暮らす配当生活を誰もが一度は夢見るものです。

本記事では連続増配銘柄として名高いコカコーラ社を徹底調査することで、配当生活実現のために具体的かつ実践的な方法を提供します。

コカコーラ社について

- 会社概要や財務状況

- 配当の推移や現状

- 配当生活に有効な理由

- 今後どのように購入し管理していけば良いか

結論から言いますと、多くの人にとってコカコーラ社だけでは配当生活は実現できません。

しかし長期安定かつ高配当銘柄の一つとしてポートフォリオに組み込めば、配当生活の大きな一歩を踏み出せます。

この記事を読んでコカコーラ社の現状と配当生活の実現可能性を理解すれば、 あなたが悩む老後の経済的不安を解消し、自身の金融知識も深まるのでより賢明な投資判断ができるようになります。

老後や子どもの教育費、マイホームと経済的不安の多い皆さんの配当生活を応援します!

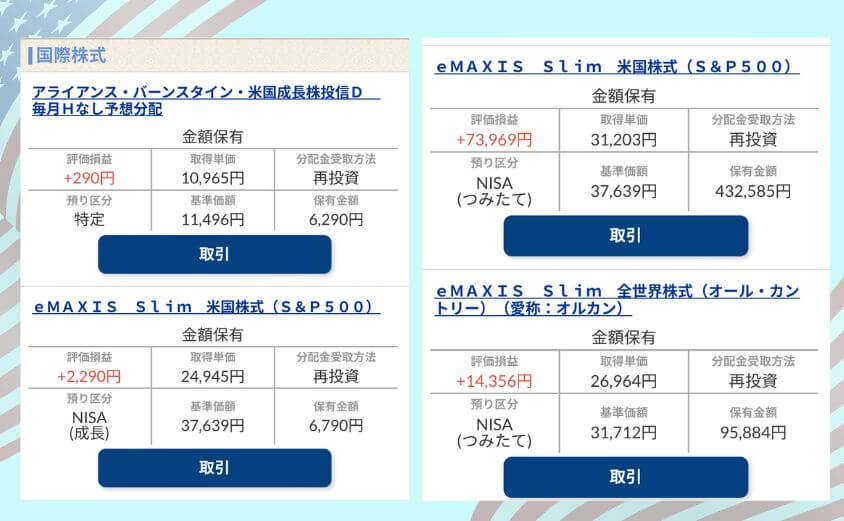

筆者について

当サイト製作者のよあちまです。

米国株を中心に投資してます。

投資歴14年の経験と失敗をブログにしていきます。

コカコーラ株を買うなら、投資情報が詳細に分析できる銘柄スカウターが使えるマネックス証券をおすすめします。

配当生活とは何か

配当生活とは、株式の配当金を主な収入源として経済的に自立する生活スタイルのことです。

そのためには米国株の存在が欠かせません。

なぜなら米国株は長期的に安定した高配当銘柄が多いため、配当生活に大きく貢献するからです。

例えばウォーレン・バフェットはコカコーラ社を長期保有し、再投資することで大きなリターンを得ています。

このように配当生活とは、高配当銘柄が多い米国株などで、配当金を主な収入源として経済的に自立することをいいます。

バフェットがなぜコカコーラ社を長期保有し続けているのか分析することが、配当生活の第一歩となります。

コカコーラだけでは配当生活はできない

長期成長かつ高配当なコカコーラ社ですが、同社だけでは配当生活はできません。

それには以下の理由があるからです。

- 多くの人は投資資金が少ないため、全額投資しても年約3%の配当金だけでは足りない

- リスク分散ができていないため、同社が危機になったら大幅に資産が減る

- 株価上昇の余地があるが、短期の急激な上昇は見込めないので資産増加に時間がかかる

もしもコカコーラ社を、安定した高配当銘柄の一つとしてポートフォリオに組み込むならとても魅力的でしょう。

しかしコカコーラ社だけでは、上記のような理由から配当生活はできません。

配当生活に向けた第一歩としてはとても有効な銘柄よ。

詳しくは「コカコーラが配当生活に魅了的な理由5選」を見てね。

コカコーラとはどんな会社か

コカコーラはアメリカを代表する飲料水メーカーで、世界的なブランド力を持った会社です。

事業内容

コカコーラの事業内容は、炭酸飲料、スポーツドリンク、乳製品などのノンアルコール清涼飲料水の製造やマーケティング、販売を行なっています。

同社の製品は現在200カ国以上で消費者に提供されています。

基本情報

コカコーラ社に関する基本情報は以下のとおりです。

| 基本情報 | 詳細 |

|---|---|

| 設立年 | 1886 |

| 企業名(ティッカー) | コカ コーラ(KO) |

| 上場市場 | ニューヨーク証券取引所 |

| 配当金 | 1株あたり0.485USD(2024年6月の配当金) |

| 従業員数 | 約79,100人 |

| 時価総額 | 280,921(百万USD) |

| URL | COCA-colacompany |

1886年にエイサ・グリッグス・キャンドラーによって設立、本社はジョージア州アトランタにあります。

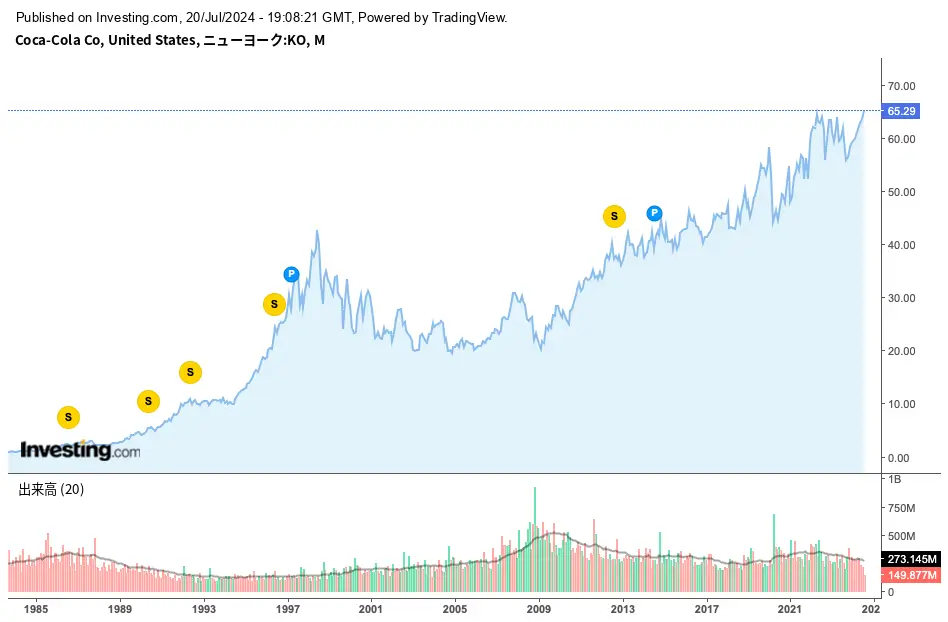

コカコーラの株価推移

コカコーラの株価推移について見ていきます。

過去40年間と10年間のチャートをInvesting.comから引用して比較します。

引用:Investing.com 40年間のチャート

引用:Investing.com 10年間のチャート

1998年のアジア危機や2008年のリーマンショック、2020年のコロナ禍と、数々の危機で一時下落に減じているものの、数年で回復を見せ、順調に右肩上がりのチャートとなっています。

現在(2024年7月時点)は過去最高値になってるんだね。

数々の危機を乗り越えて右肩上がりなコカコーラだからこそ、今後の株価も期待できそうです。

株価指標の推移(PER・PBR・EPS)

株価の主な指標であるPERやPBR、EPSについて、コカコーラ社と同じ清涼飲料水のビジネスモデルで競合関係にあるペプシコ(URL:PepsiCo Official Website)と比較しながら見ていきます。

| PERの推移(年間データ) | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|

| コカコーラ | 26.77 | 30.60 | 26.30 | 29.00 | 23.87 |

| ペプシコ | 26.46 | 28.36 | 30.96 | 28.12 | 25.89 |

| PBRの推移(年間データ) | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|

| コカコーラ | 12.48 | 12.22 | 11.13 | 11.42 | 9.79 |

| ペプシコ | 12.94 | 14.88 | 14.64 | 14.51 | 12.61 |

| EPSの推移(年間データ) | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|

| コカコーラ | 2.09 | 1.80 | 2.26 | 2.20 | 2.48 |

| ペプシコ | 5.23 | 5.14 | 5.51 | 6.46 | 6.59 |

現在のコカコーラ社のPERやPBRを見ると株価に割高感が出ていることがわかります。

参考までに、米国株式はPERが18倍以下、PBRが1倍以下は割安と言われています。

財務状況とキャッシュフロー

先程と同様にペプシコと比較しながら、2023年の財務状況とキャッシュフローを見ていきます。

| 2023年の財務状況等 | 売上高 | 売上原価 | 売上総利益(粗利益) | 営業利益 | 税引き前収益 | 当期純利益 | 営業CF | 投資CF | 財務CF |

|---|---|---|---|---|---|---|---|---|---|

| コカコーラ | 45754 | 18520 | 27234 | 13313 | 12952 | 10714 | 11599 | -3349 | -8310 |

| ペプシコ | 91471 | 41868 | 49603 | 13539 | 11417 | 9074 | 13442 | -5495 | -3009 |

コカコーラの売上高はペプシコの半分くらいだけど、純利益はコカコーラの方が多いわ。

売上に対する高い営業利益のおかげです。

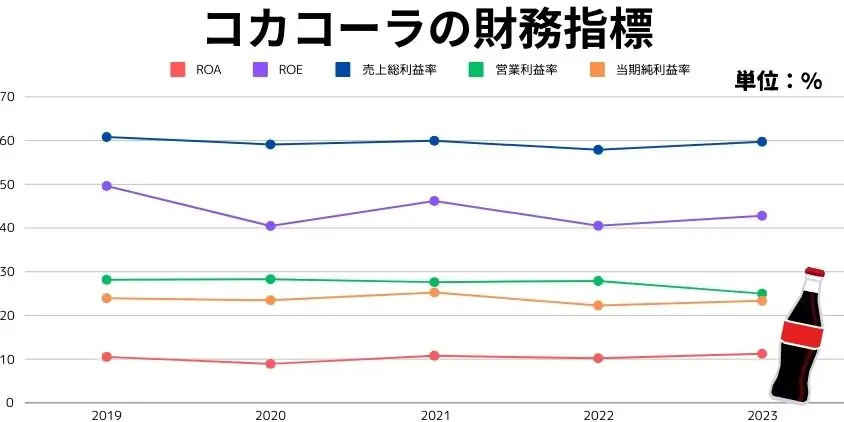

コカコーラの財務指標の推移

企業の収益性を表す財務指標として、ROEやROA、売上総利益率、営業利益率、当期純利益率があります。

コカコーラ社の財務指標の推移について見ていきましょう。

| コカコーラの財務指標の推移 (年間比較) | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|

| ROA | 10.52 | 8.92 | 10.76 | 10.20 | 11.25 |

| ROE | 49.61 | 40.48 | 46.20 | 40.51 | 42.82 |

| 売上総利益率 | 60.81 | 59.12 | 59.95 | 57.91 | 59.75 |

| 営業利益率 | 28.18 | 28.27 | 27.62 | 27.90 | 24.99 |

| 当期純利益率 | 23.93 | 23.46 | 25.23 | 22.27 | 23.38 |

直近5年間の財務指標はどの値も高水準であることがわかります。

特に営業利益率の高さは本業の儲けを示すため、清涼飲料水事業の堅実さがよくわかります。

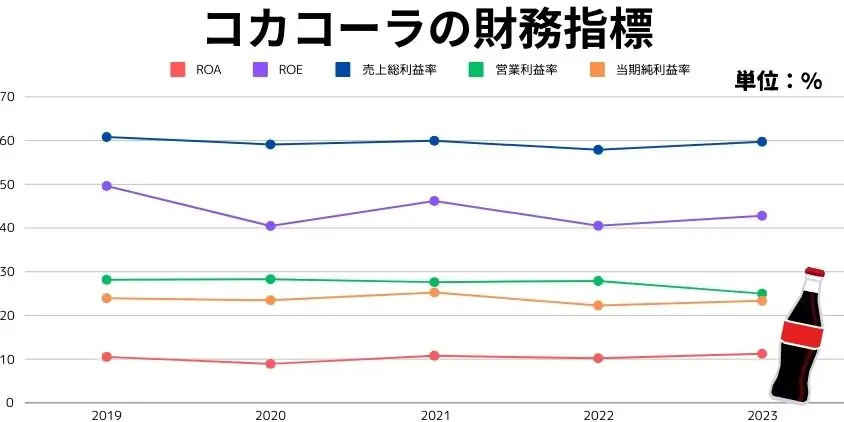

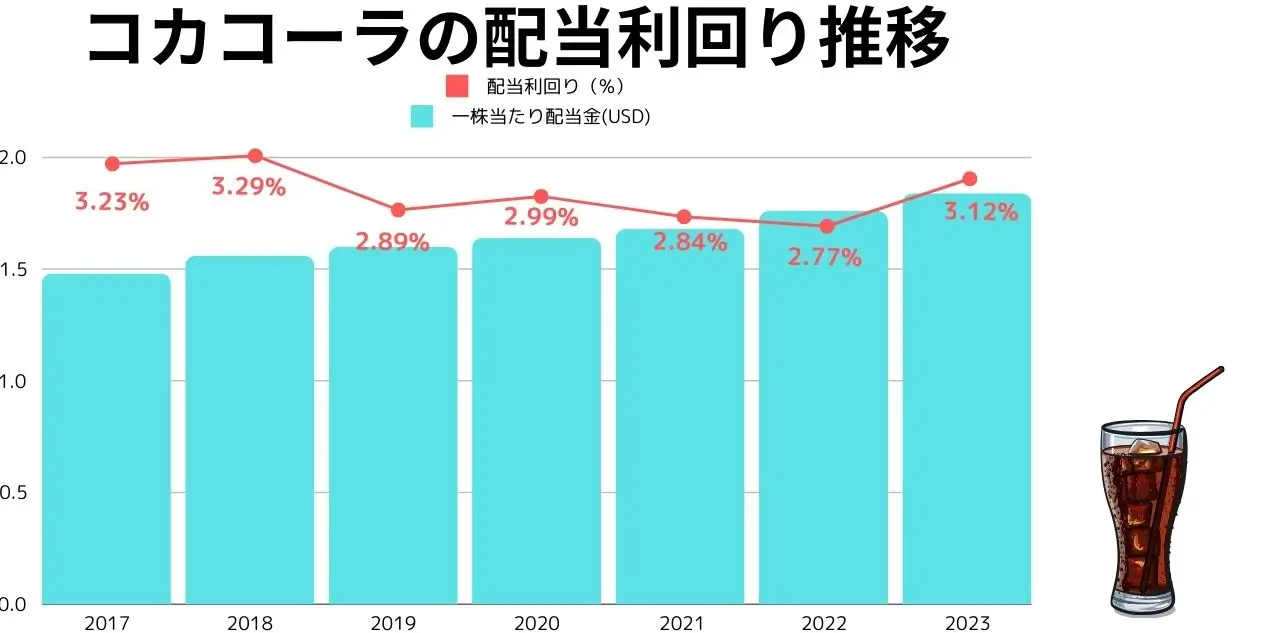

配当金・配当利回りについて

60年以上も連続増配中の銘柄として有名なコカコーラ社の、配当金や配当利回りについて見ていきましょう。

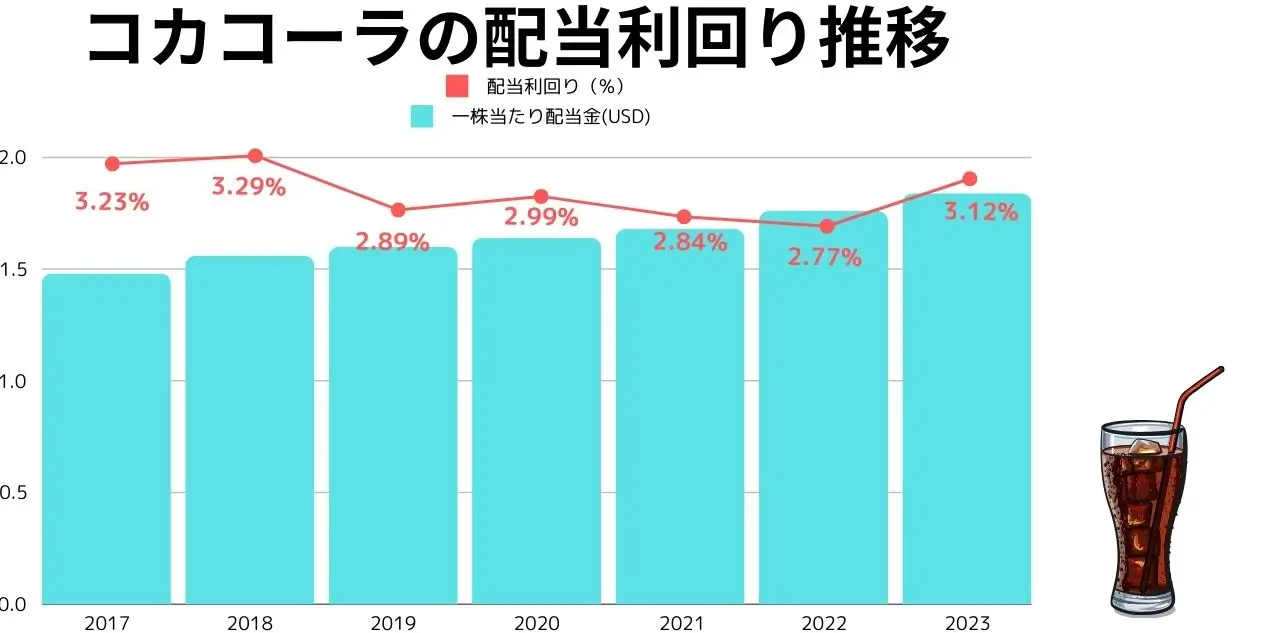

コカコーラの配当利回り推移

コカコーラの配当利回りの推移は以下のとおりです。

| AT&Tの配当利回りの推移 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|---|---|

| 一株当たり配当金(単位:USD) | 1.48 | 1.56 | 1.60 | 1.64 | 1.68 | 1.76 | 1.84 |

| 配当利回り(単位:%) | 3.23 | 3.29 | 2.89 | 2.99 | 2.84 | 2.77 | 3.12 |

コロナ禍では多くの企業が減配した中、コカコーラは一貫して増配し続けました。

近年はコロナ禍前の水準に回復しつつあります。

今後の配当利回りがどうなるか楽しみね。

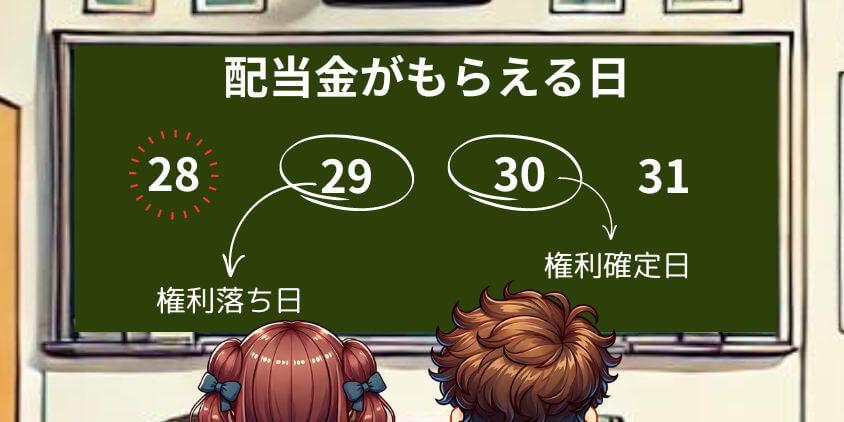

配当の権利落ち日と権利確定日

コカコーラ社の配当は年4回あります。

配当金の権利落ち日や権利確定日、支払日、支払い金額について見ていきましょう。

| 権利落ち日 | 権利確定日 | 支払日 | 支払い金額(USD) |

|---|---|---|---|

| 2023/3/16 | 3/17 | 4/3 | 0.460 |

| 2023/6/15 | 6/16 | 7/3 | 0.460 |

| 2023/9/14 | 9/15 | 10/2 | 0.460 |

| 2023/11/30 | 12/1 | 12/15 | 0.460 |

米国株の配当金を受け取るには、権利確定日の2営業日前の日(権利付き最終日という)の取引時間終了時点にその株を保有している必要があります。

その翌日の権利落ち日になれば、保有していた株を売却しても権利は消滅しません。

権利落ち日の前日の取引時間終了時点に株を保有しておけばいいわけね。

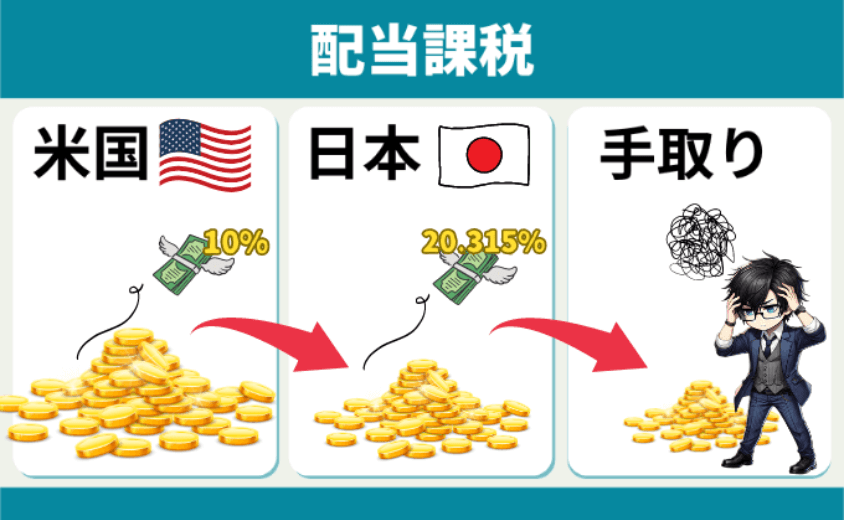

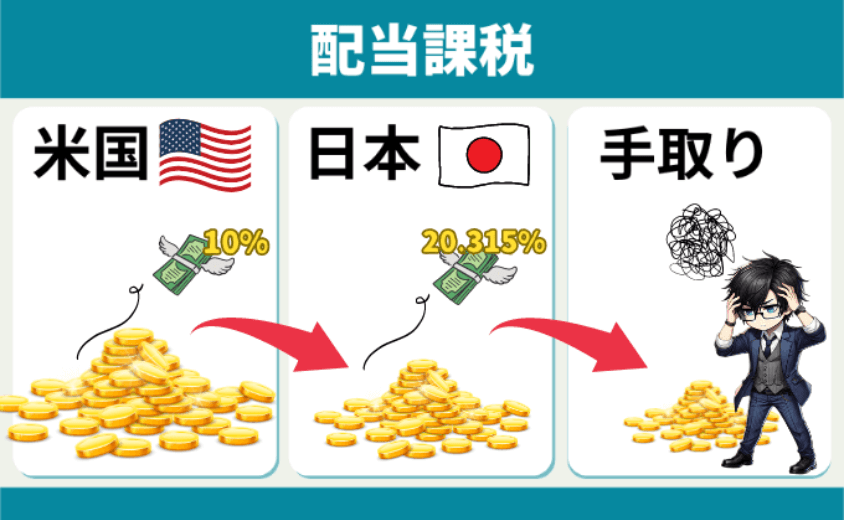

配当にかかる税金はいくらか

米国株の配当金には配当課税という税金がかかります。

配当課税の内訳は、米国で配当金の内10%が源泉徴収された後、残金の内20.315%が日本で課税されます。

この配当課税は配当金だけに適用されるものであり、株の売却益には国内税率の20.315%のみが課されます。

配当課税に対して、株の売却益に対する税金を譲渡益課税といいます。

米国株の配当金には余分に税金がかかるわけね。

コカコーラが配当生活に魅力的な理由5選

ここまでの解説した情報を踏まえて、コカコーラが配当生活においてなぜ有効な銘柄なのか、その理由を5つの視点から見ていきます。

配当金に関する実績がある

コカコーラ社の配当金については以下のような実績があります。

- 一株当たり約3%と高い配当を長期的に実践している

- 60年以上も連続増配中である

- コロナ禍でも減配しなかった

これはコカコーラ社が利益の約30%を配当として還元しようとする方針を持っているからです。

そのためコカコーラ社には配当金に関する多くの実績があるのです。

株主第一主義の米国の方針にも従っており、株価にもその影響は出ています。

不況時にも強い

コカコーラ社は不況時でもとても強く、過去に何度も経済危機を乗り越えております。

これはコカコーラ社の強力なキャッシュフローによって、健全で安定した財務基盤を持っているからです。

例えば2021年のキャッシュフローは非常に堅調で、同年の営業キャッシュフローは126億ドルと、コロナ禍の前年対比28.25%増に達しています。

よってコカコーラ社は不況時でもとても強く堅実な企業として評価されています。

不況で売上や株価が落ちても、強い財務基盤で回復が早いと心強いわね。

今後も増配する可能性がある

コカコーラ社の配当は今後増配する可能性があります。

その理由は以下の2点です。

- 2024年7月現在の株価は過去最高値となっている

- これまでずっと株価が右肩上がりで上昇している

コカ・コーラの株価は比較的安定しており、大幅な変動が少ないため、投資家は安心して長期保有が可能です。これは特に配当生活をする際に重要です。

永続的競争優位性を確保できている

コカコーラ社は永続的競争優位性を確保できています。

永続的競争優位性とは、その分野における絶対的な競争優位性と独占状態があることを言い、ウォーレン・バフェットがコカコーラ社を長期保有する理由となっているものです。

永続的競争優位性から好業績を引き出している企業に投資しておけば、時間が大きな味方となって自分を超リッチにしてくれるという事実を、ウォーレンは学んできたのである。

メアリー・バフェット著:「バフェットの財務諸表を読む力」より

例えばコカコーラ社は清涼飲料水の分野において世界中で知られている絶対的ブランドであり、競合他社の介入が難しく、収益が独占しやすい企業といえます。

よってコカコーラ社は永続的競争優位性を確保できているため、配当生活に有効な銘柄といえます。

長期保有のメリットが大きい

コカコーラ社を長期保有すれば、高い確率で将来安定した配当収入と資産の増加をもたらします。

なぜなら同社のような高配当かつ優良企業の株式は、時間と共に価値が上昇しやすいからです。

ウォーレン・バフェットはコカコーラ株の長期保有家として知られていますが、配当金を再投資する複利効果で莫大な資産を築き上げました。

このようにコカコーラ社を長期保有すれば、安定した配当収入と資産の増加をもたらします。

配当生活には長期保有と複利効果による配当金の再投資がとても重要となってきます。

コカコーラのリスク3選

堅実なコカコーラ社ですが、配当生活をする上ではそのリスクについても考慮しなければなりません。

コカコーラ社が抱えるリスクについて3つ厳選し解説します。

売上げ減少リスク

今後コカコーラ社の売上は減少する可能性があります。

その理由は近年消費者の嗜好が変化しており、健康志向の高まりで糖分の多い飲料の需要が減少しているためです。

もしも消費者が清涼飲料水から遠ざかれば、コカコーラ社の売上の大元が影響を受けるため、健全な財政基盤が揺らいでしまいます。

よって今後コカコーラ社は売上が減少する可能性があります。

競争他社との競争激化

飲料市場は他企業が参入しやすい分野であるため、競合他社との競争が激化する可能性があります。

例えばペプシコなどは強力なライバル企業であり、実際に清涼飲料水は米国内での競争が激化しています。

もしも今の米国内における独占状態が揺らいでしまったら、コカコーラ社の健全な売上高にダメージとなります。

よって競合他社との競争もリスクとして考慮する必要があります。

先ほどの指標を見ても分かるとおり、ペプシコはEPSや売上高でコカコーラより良好な実績を出しています。

原材料コストの上昇

原材料(砂糖、シロップ、水、アルミ缶など)コストの上昇が利益率に影響を与える可能性があります。

なぜなら近年は物価高が世界各国で続いているためです。

今後も物価高が続いて原材料コストが上昇し、商品価格が上がれば、清涼飲料水の売上高が減少して利益が減少する可能性があります。

よって原材料コストの上昇もコカコーラ社のリスクとして考慮しておきましょう。

コカコーラの将来性

コカコーラ社の今後や将来性はどうなるのか。

投資家目線でその将来性について見ていきます。

製品多様化

近年コカコーラ社は製品を多様化しています。

これは近年変化しつつある消費者志向に対応するためです。

例えば低糖・無糖飲料や健康志向の飲料へのシフトを進め、消費者のニーズに合わせて売上を維持・拡大する戦略を進めています。

このようにコカコーラ社は製品の多様化を進めています。

環境対策による持続可能なビジネスモデルの確立

コカ・コーラ社は環境対策への取り組みによって、持続可能なビジネスモデルの確立を目指しています。

これは世界的にブランド力があるコカコーラ社だからこそ、全世界共通の問題や持続可能な開発目標(SDGs)に応えようとするものです。

例えば製品製造において再利用可能なパッケージの使用や二酸化炭素排出量の削減など、環境に配慮した取り組みが行われています。

このようにコカコーラ社は世界的な企業として、環境対策への取り組みによる持続可能なビジネスモデルの確立を目指しています。

戦略的買収

コカコーラ社は戦略的な買収を通じて事業を拡大しています。

これも先ほどの「製品多様化」と同様、近年変化しつつある消費者志向に対応するためです。

例えば健康志向の飲料メーカーや新興市場ブランドの買収は、社会の変化に対応した製品を効率的に作り出すためのものです。

このように、コカコーラ社は他社の戦略的な買収を行い事業を拡大しています。

これらのリスクや将来性を理解して、投資時期や離脱タイミングを判断しましょう。

コカコーラ株の購入方法と配当金の受け取り方

コカコーラ社のような米国株の購入方法と、配当金を受け取り方について解説します。

口座の開設

コカコーラ株を購入するには、まず証券会社に口座を開設する必要があります。

証券口座がなければ、株式の購入や配当の受け取りができません。

多くの証券会社が簡単にオンラインで口座開設サービスを提供しており、楽天証券やSBI証券など、日本の主要な証券会社で簡単に口座を開設できます。

証券口座の開設はコカコーラ株を購入し、配当生活を始めるための第一歩です。

多くの証券会社の場合、最初に開設できる口座は総合口座です。

米国株を買うには、さらに外国証券口座を別で解説する手続きが必要です。

株の購入手順

コカコーラ株を購入する手順は、証券口座に資金(余力)を入金し、株式を購入するだけです。

多くの投資家がオンライン証券を使ってコカコーラ株を購入しており、各証券会社も初心者が使いやすいインターフェースを提供しています。

このようにコカコーラ株の購入手順は簡単で、オンライン証券を使えば全て迅速に購入できます。

個別の米国株を探すには、ティッカーシンボルで探すのがおすすめよ。コカコーラ株のティッカーシンボル「KO」で検索すればすぐに出るわ。

配当金の受け取り方

コカコーラの配当金は、証券口座に自動的に入金されます。

配当金は、保有している株式数に応じて定期的に支払われ、証券口座に直接入金されます。これにより、手間なく配当を受け取ることができます。

このように配当金も自動的に証券口座に入金されるため、手間なく配当を享受できます。

口座開設時に「特定口座」を開設すれば、配当金にかかる税金も自動で引き落とされます。

コカコーラ株の買い時と配当金の再投資

コカコーラ社をいつ買うか迷うと思いますが、どのタイミングでも構わないので定期的に購入し配当金は再投資していくことをおすすめします。

なぜなら同社の圧倒的な安定性と増配経歴から考えると、今後株価も配当利回りもこれまでと変わらず右肩上がりになると予想されるためです。

もしも定期的に購入し配当金もすぐに再投資していけば、10年後など一定期間経った後は複利効果により相当な資産となっていることでしょう。

よってコカコーラ社の株は、どのタイミングでもいいので定期的に購入し配当金は再投資していくことをおすすめします。

ウォーレン・バフェットと同じ手法で、今後も長期安定的な資産を作りましょう。

配当生活実現に必要な取り組み

配当生活を目指す上で必要な取り組みについて解説します。

投資額の計算

配当生活を実現するためには、生活費を賄うために必要な投資額を計算しなければなりません。

なぜならこの計算をすれば、年間配当金の目標額とそれに必要な投資金額がわかり、配当生活に必要な努力が明確になるからです。

例えば年間300万円の生活費を配当金で賄おうと思った場合、もしも配当利回りが3%なら約1億円の投資が必要であるとわかります。

このように生活費を賄うために必要な投資額を計算し、配当生活実現に向けて努力しましょう。

目標達成に必要な具体的数値がわかれば、モチベーションが上がりやすくなります。

長期保有とポートフォリオの見直し

購入した株は長期的に保有し、そのまま放置せず適宜ポートフォリオの見直しを行いましょう。

なぜなら不況になって株価が急激に下落した場合や、不安材料が出た際にポートフォリオの見直しをしなければ、ただ資産が減るだけになるからです。

もしも株価が急激に下落した場合は、その都度見直しとリスク管理、下落した理由の情報収集を行い、最適なポートフォリオを保てるようにしましょう。

経済不況はいつか必ずやってきます。

その際に慌てないよう、普段から情報収集をしっかり行いましょう。

まとめ

本記事で紹介したコカコーラの魅力やリスク、将来性については以下のとおりです。

- 配当金に関する実績がある

- 不況時にも強い

- 今後も増配する可能性がある

- 永続的競争優位性を確保できている

- 長期保有のメリットが大きい

- 売上げ減少リスク

- 競合他社との競争激化

- 原材料コストの上昇

- 製品多様化

- 環境対策による持続可能なビジネスモデルの確立

- 戦略的買収

これらの現状から考えると、コカコーラ社だけでは配当生活を実現するのは難しいでしょう。

しかし配当生活に有効な高配当銘柄の一つとしてポートフォリオに組み込むならとても有効です。

今後コカコーラを取り巻く情勢や最新の情報に注意しながら、あなたの配当生活実現のための一歩を踏み出しましょう。

- 本記事は情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

- 本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

- 情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

- 投資対象および商品の選択など、投資にかかる最終決定はご自身で判断してください。