「NISAで米国株を始めるデメリットは何?」

「デメリットを回避する方法はあるの?」

「米国株と上手に付き合うコツは何?」

今とても好調で話題の米国株。

これからNISAで投資を始めたいと思うあなたは、米国株が魅力的に見えて気になりますよね。

しかも日本株ではなくいきなり米国株となると、周りに経験者も少ないので実体験が聞けず、またデメリットは何があるのかと慎重になる気持ちもわかります。

そんなあなたに向けてこの記事では、NISAで米国株を始める時のデメリットについて徹底解説しながら、あなたの疑問や不安が解消できるようにまとめました。

- NISAで米国株投資をするデメリット(税金面・手数料やコスト・米国市場)

- NISAで米国株投資が向かない人

- デメリットを抑える方法3選

この記事の内容を理解すれば、あなたの米国株に対する悩みや疑問点が解消できるので、今日から新たな投資の可能性が広がります。

ぜひあなたも、大きな可能性を秘めた米国市場で長期的に資産形成をしましょう。

よあちま

よあちま私は日本株中心から米国株中心に乗り替えた結果、マイナスの累積額からプラスに変わりました。

筆者について

当サイト製作者のよあちまです。

米国株を中心に投資してます。

投資歴14年の経験と失敗をブログにしています。

この記事であなたの不安が解消できたら、米国株をスタートしてみましょう!

米国株におすすめの証券会社は、外国株に強く、クレカ積立のポイント還元率が業界No. 1のマネックス証券よ。

【NISAで発生】税金面のデメリット

まずは税金面におけるデメリットを見ていきましょう。

特に注目するべきは、NISA口座で購入しても日本の優遇税制が適用できない点です。

それでは順次見ていきましょう。

【非課税の対象外】配当金の10%が徴収される

米国株を通常口座で保有し配当金を受け取ると、まず現地(米国)で10%の配当課税が徴収された後、さらに日本国内で20.315%の税金が徴収されます。

通常なら日米の2ヶ国で税金が徴収されるため二重課税とみなされ、確定申告をすれば米国で徴収された10%分が戻ります。

ところがNISA口座で購入すると米国内で徴収された10%分は戻りません。

NISAだと国内の20.315%が非課税となるので、米国内で徴収された10%分が二重課税に当たらないと判断されてしまうのです。

例えばNISA口座で配当利回りが3%の銘柄を購入し、1年後に受け取った配当金を計算すると2.7%分しか入っていないかもしれませんが、10%に当たる0.3%が米国で課税されてしまうからです。

よって配当目的で米国株を購入するなら、NISA口座であっても10%課税されるので覚えておきましょう。

損益通算・繰越控除ができない

NISAでは売却益が非課税となりますが、損益通算や繰越控除ができなくなります。

・損益通算とは

1年間の株式の売買により発生した損益を、他の所得と合算して所得税の計算ができること。例えば1年間の所得税の総合課税額から株式の損失分を損益通算すれば、所得税を減らせる。

・繰越控除とは

ある年の株式の収益がマイナスであったら、その損失額を翌年以降(最長で3年)に繰り越せること。次の年がプラスであっても繰り越したマイナスと合算して税額計算できる。

その理由は税金が非課税となる分、税制上の優遇措置が受けられなくなるからです。

もしもNISA口座で購入した米国株で損失が出ても、損益通算はできずに税負担の軽減にはつながりません。

そのためNISA口座で購入した株式の損失はその年で完結しなければならないので注意しましょう。

為替リスクが発生する

米国株投資では為替取引によるリスクが発生します。

為替リスクとは、ドルと円の交換レートの差によって株価以外の損益が発生すること

なぜなら米国株はドルベースであるため、株式の売却時はドルで換金されるからです。

例えば米国株を売ろうとした時に、購入時よりも円高ドル安となっていたら、ドルを日本円に替える換金レートが高くなるので損失が出ます。

このように株価以外にも為替リスクが発生するので覚えておきましょう。

【NISAでもかかる】手数料やコストのデメリット

日本株と違って米国株を買う時には余分な手数料やコストがかかる場合があります。

証券会社にもよりますが手数料やコストはNISA口座であっても除外されません。

実際にどのような手数料がかかるか見ていきましょう。

為替手数料がかかる

NISAで米国株を買う時には為替手数料が発生します。

「為替手数料」とは、日本円を米ドルなどの外貨に両替する際、証券会社が徴収する費用のこと。

為替リスクはドルと円の交換レートで発生するもので、為替手数料はドルと円を交換するときに証券会社によって発生する手数料よ。

為替手数料は証券会社によって発生するか否かが変わります。

例えば楽天証券ではNISA口座であっても、米国株を日本円で売買する場合に為替手数料がかかると明記しており「買付も売却も「25銭/米ドル」の手数料が発生する」と明記しています。

このようにNISAであっても為替手数料が発生する場合があり、隠れコストとなるため注意しましょう。

売買手数料がかかる

NISA口座であっても米国株の売買時に売買手数料が発生する証券会社があります。

「売買手数料」とは株式などを売買する際に、仲介する証券会社に対して支払う費用のこと

以下の表はNISA口座で米国株を取引した場合、各証券会社の売買手数料の取扱いをまとめたものです。

| 証券会社 | NISAでの米国株 売買手数料 |

|---|---|

SBI証券 | 約定代金の 0.495% (上限は22米ドル) |

楽天証券 | 約定代金の 0.495% (最低取引が2.23米ドル以上のとき手数料適用) |

マネックス証券 | 無料(実質0円) |

三菱UFJ eスマート証券 | 約定代金の 0.495% |

松井証券 | 条件により無料または有料 |

表からわかるように売買手数料の取扱いや料金は証券会社によって取り扱いが異なり、一定金額を超える取引で売買手数料がかかる証券会社もあるようです。

このようにNISAで米国株を運用すると売買手数料が発生するため注意しましょう。

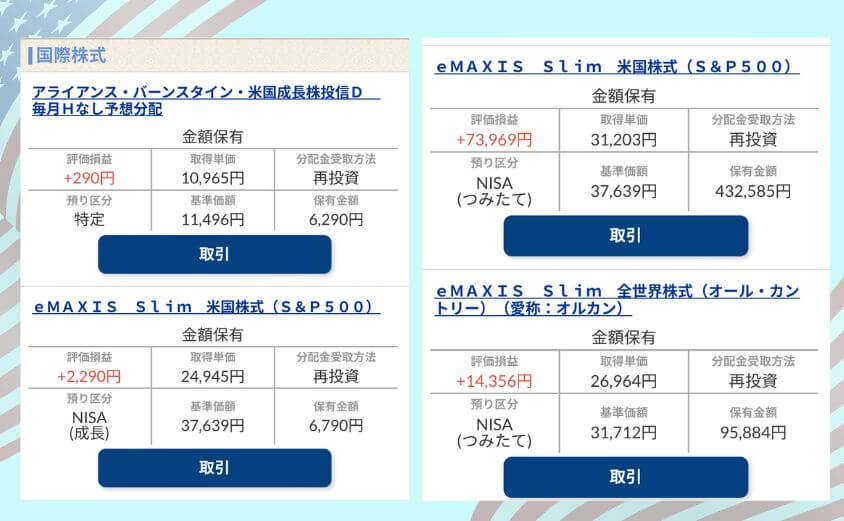

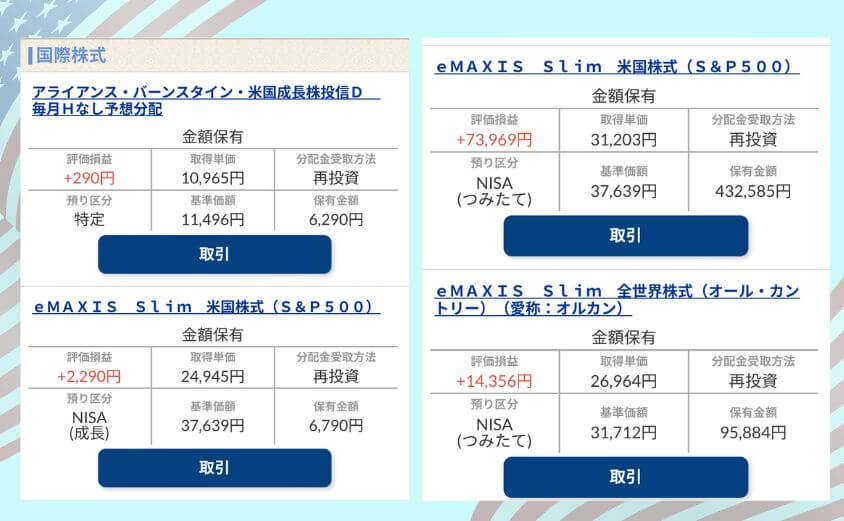

信託報酬など間接コストがかかる

米国株への投資は個別銘柄だけではなく、投資信託やETFからでも投資できます。

そしてNISA口座であっても投資信託やETFから米国株に投資すると、信託報酬などのコストが間接的に発生します。

信託報酬とは、投資信託の運用を任せている投資信託会社などに支払う運用管理費用のこと

信託報酬は発生し、購入銘柄によって年率0.03~0.8%程度が自動的に差し引かれます。

例えばインデックスファンドとして有名な「eMAXIS Slim 米国株式(S&P500)」の信託報酬は、2025年12月時点で年率0.09372%となっており、NISAであっても発生します。

このように投資信託やETFを購入すると、NISA口座でも信託報酬が発生するため間接的なコストとなります。

【日本と違う】米国市場だけのデメリット

米国市場には日本株にはない特徴があり、NISA口座であっても除外されません。

NISA口座で始めてもデメリットとなる米国市場の特徴を見ていきましょう。

【大手企業でもあり得る】値幅制限がなく急落しやすい

米国株は日本と違い値幅制限がありません。

そのため悪材料が出ると、日本株のようにストップ安がかからず大きく急落する可能性があります。

例えば2025年1月27日に半導体大手のエヌビディアが、中国のAIスタートアップ「DeepSeek」の台頭により半導体のシェアが奪われるとの思惑から、1日で約17%も下落した例もあります。

このように米国株は値幅制限がないため、値動きが荒くなるデメリットがあります。

値幅制限に関するデメリットを回避するために、一つの銘柄に集中せず分散投資を心がけましょう。

【日本にも影響大】金利政策や景気指標に敏感

米国株はFRBの金利政策や米国雇用統計などの指標に敏感です。

なぜなら米国は世界市場の中心として機能しているため、米国内の指標は世界各国にも影響を及ぼすからです。

例えば2025年11月13日にFRBが利上げを予定していましたが、見送る可能性が強まったためその後の米国株は大幅安となり、世界各国の株価も下落傾向になりました。

このように米国株はFRBの金利政策や米国雇用統計などの指標に敏感に反応し、すぐ株価に影響するため注意しましょう。

米国株の情報源が少ない

日本語で入手できる米国株の情報源は、国内株と比べて圧倒的に少ないデメリットがあります。

なぜなら米国株の企業IRや決算資料などの多くはまず国外で公開されるため、すぐ日本で対応・公開をするコンテンツが限られているからです。

この結果「知らない間に企業に不利な情報が出ていた」「重要な指標を見逃した」といった事態になる可能性があり、危機回避が遅れるかもしれません。

このように米国株は情報源が少ないデメリットがあります。

マネックス証券の「銘柄スカウター」は個別株情報が優れており、すぐに最新情報が手に入るので、情報源が少ないデメリットに対処できます。

英語情報が中心

米国株の重要な情報はすべて英語で発信される点がデメリットとなります。

その理由は英語情報ですと、日本の投資者側に届く時間が遅かったり、細かなニュアンスや内容がわかりにくい場合が多いからです。

例えば企業から出されたIR情報の和訳を見ても、企業方針や伝えたい情報ががわかりにくいため、企業の本質的な意図を見逃す可能性もあるでしょう。

このように米国株の情報は英語で発信されるため、内容や本質がわかりにくいデメリットがあります。

NISAで米国株投資が向かない人

ここまで紹介した情報を踏まえて、NISAで米国株投資が向かない人のタイプを見ていきましょう。

【短期売買はNG】長期目線で保有できない人

長期目線で保有できず、すぐ売ってしまいがちな人は、NISAでの米国株投資には向きません。

なぜならNISAは長期投資が基本だからです。

NISAは長期目線の投資により大きなメリットが得られる

例えば短期売買を繰り返すと、税金や為替手数料など余分な費用が積み重なってしまい、いずれ大きな損失となってしまうでしょう。

このように短期売買を繰り返して目先の利益を追う人ほど、NISAでの米国株投資には不向きとなります。

値動きに一喜一憂する人

短期的な値動きに一喜一憂して、値動きのたびに感情が揺さぶられるタイプの人も、NISAでの米国株投資には向いていません。

なぜなら米国株は値幅制限がない分、日本株より値動きが荒い傾向が強いからです。

例えば米国株は日本株と比べて、1日に5%など激しい値動きをする銘柄が多い傾向あります。

そのたびに一喜一憂してしまうと心の安定を保てなくなり、最終的に高値掴みや安値売りを繰り返す悪いパターンに陥ってしまうでしょう。

よって短期的な値動きに一喜一憂する人は、NISAでの米国株投資には向いていません。

感情のコントロールができない人にとっては、米国株は難易度が高い市場になります。

相場や為替をチェックする時間がない人

日常的に夜間の相場チェックがしづらい人も、米国株投資では不利になります。

なぜなら米国市場の取引は日本時間の夜間から始まり、早朝には終了してしまうからです。

例えば保有する銘柄に大きく株価変動しそうな情報があったとしても、夜間など市場が開いている間に取引できなければ、入手した情報が無駄になってしまうパターンもあるでしょう。

朝起きて株価をチェックしたら、いきなり暴落してたなんてこともあるよ。

結果として、「気づいたら含み損が拡大していた」という事態を招きやすくなります

【デメリットを抑える】NISAで米国株と付き合うコツ

ここまでNISAで米国株を始めるデメリットについて説明してきました。

今度はデメリットを抑えつつ、NISAで米国株と付き合っていく方法を見ていきましょう。

【王道が基本】つみたて投資枠でインデックス投資中心にする

NISAのつみたて投資枠ではS&P500やオールカントリーなど米国株銘柄で構成されたインデックスファンドを中心に投資するといいでしょう。

なぜならつみたて投資枠でインデックス投資に集中すれば税金面や手数料などのデメリットを少なくできるからです。

つみたて投資枠でインデックス投資をすれば、米国株投資のデメリットを少なくできる。

例えば米国株で構成されたインデックス投資ばかりを、つみたて投資枠で定期的に購入したとします。

すると余分な購入回数が減るので為替手数料や購入手数料を払わずに済むでしょう。

このようにつみたて投資枠を利用して、インデックス投資を中心に米国株を購入すればデメリットを少なくできます。

成長投資枠は投資額と銘柄数を絞る

成長投資枠では投資額と銘柄数を絞って購入するようにしましょう。

成長投資枠の投資額は、資産全体の3割程度、銘柄数は5社程度に抑える

なぜなら投資額と銘柄数を絞れば、NISAで米国株を買った際に発生する損益通算できないデメリットや情報収集しづらいリスクを抑えれるからです。

例えば投資銘柄を5社程度にすれば、1社に大きな損失が発生したとしても、リスク分散の観点から損失を最小限に抑えれるでしょう。

このように成長投資枠の投資額を資産全体の3割程度、銘柄数は5社程度に抑えればデメリットを少なくできます。

【複利を活かす】配当金・分配金は再投資する

NISAで受け取った米国株の配当金は、消費せず再投資に回すと良いでしょう。

なぜなら米国株は日本株よりも配当が高い傾向にあるため、再投資に回せば二重課税に当たらないデメリットを帳消しにできるからです。

例えば米国内で配当金の10%が源泉徴収されても、もともと高い傾向にある配当金を再投資すれば、徴収された分を穴埋めできるでしょう。

配当も複利で増やせば、時間とともに資産が雪だるま式に増えていくわ。

よって配当金を消費せずに再投資すれば、自然と米国株におけるデメリットを補完できます。

まとめ:デメリットを理解してNISAと米国株を上手く活用しよう

この記事ではNISAで米国株を始めた時のデメリットや、米国株が向かない人などについて解説してきました。

ここまでの重要な点は以下のとおりです。

- NISA口座では米国内で徴収される配当金の10%課税は戻らない

- NISA口座では損益通算や損失の繰越控除ができない

- NISA口座でも為替手数料や売買手数料が証券会社によって発生する

- NISA口座でも信託報酬などの間接コストは発生する

- 米国株は値動きが激しく、情報も英語中心で入手しづらい

- 米国株は値動きが激しいため、短期売買や感情的な投資行動をする人には不向き

- 米国市場は日本時間の夜間に取引するため、常時チェックできない人には不利

- つみたて投資枠でインデックス投資を中心にすればデメリットを抑えられる

- 成長投資枠では投資額と銘柄数を絞ることでリスクを抑えられる

- 配当金や分配金は再投資して複利効果を狙うべき

NISAで米国株を買えば「非課税で夢が広がる」と思いがちですが、現実には為替手数料・売買手数料・信託報酬・為替変動・情報格差など、無視できないデメリットが確実に存在します。

しかし一方で、これらの欠点を正しく理解し、長期・分散・再投資を徹底すれば、NISA×米国株は非常に強力な資産形成ツールに変わります。

あなたが今「不安」を感じているなら、それは投資家として極めて健全な状態です。不安を潰し、知識に変えた人だけが、最後に“資産形成の果実”を手にできると私は本気で思っています。

NISAで米国株投資には多くのメリットがある一方で、税金や手数料、情報の壁といったデメリットも存在します。

これからNISAで米国株投資をしようとする方は、この記事で説明するデメリットや抑える方法をしっかりと理解し、自分の投資スタイルと相談しながら始めるといいでしょう。

もっと米国株について詳しく知りたい方は、こちらの記事も参考にしてください。

Q&A

NISAで米国株を始めるデメリットは何?

NISAで米国株を始めると、配当金に対する米国の10%課税が徴収されたり、損益通算や繰越控除が使えないなど税制面のデメリットがあります。また、為替リスクや手数料、信託報酬、情報入手の難しさなど、日本株にはない注意点が多数存在します。

デメリットを回避する方法はあるの?

デメリットを抑えるには、つみたて投資枠でインデックスファンドを中心に長期・分散投資を行うのが基本です。また成長投資枠では投資額や銘柄数を絞るとよいでしょう。

米国株と上手に付き合うコツは何?

米国株と上手に付き合うには、「長期投資」「感情に左右されない姿勢」「配当金は再投資し複利効果を得る」が大切です。つみたて投資枠でのインデックス投資を基本に、成長投資枠ではリスクを抑えた銘柄選定を行い、配当金は再投資に回すことで米国株の強みを最大限活かせます。

本記事は情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証しません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任は負いかねます。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。