「エコペトロールについて詳しく知りたいな」

「配当利回りが12.5%もあるけどなぜ?今後も続くの?」

「将来性やリスクは大丈夫?」

米国の高配当銘柄で有名なエコペトロールですが、その将来性や配当利回りがなぜ高いのか気になりませんか?

この記事ではエコペトロールがどのような企業なのか、その将来性や内包するリスクについて徹底リサーチしています。

この記事を読めば、エコペトロールの現状やリスクが理解できて安心して購入できるようになるでしょう。

そしてあなたの資産がより高い配当利回りのポートフォリオに変わりますよ。

もしも記事全体の要約を音声で聞きたい・知りたい方はコチラをどうぞ ↓

筆者について

よあちま

よあちま当サイト製作者のよあちまです。

米国株を中心に投資してます。

投資歴14年の経験と失敗をブログにしていきます。

エコペトロールを買うなら無料で口座開設するだけで詳しい情報が入手できるマネックス証券をおすすめします。

\ 米国株投資ならマネックス証券 /

エコペトロールとはどんな企業か

まずはエコペトロールがどのような企業なのか見ていきましょう。

事業内容

エコペトロールはコロンビアの国営石油会社で、ラテンアメリカでは最大級のエネルギー企業です。

事業内容は石油およびガスの探査や抽出、精製、輸送及び販売を中心としています。

エコペトロールは本拠地であるコロンビア国内に限らず、北米、南米及びヨーロッパ市場などグローバルに事業を展開中です。

企業の基本情報

以下はエコペトロールに関する基本情報です。

| 基本情報 | 詳細 |

|---|---|

| 設立年 | 1948 |

| 企業名(ティッカー) | エコペトロール(EC) |

| 上場市場 | ニューヨーク証券取引所 |

| 配当利回り | 1株あたり0.520USD(2025年4月の配当金) |

| 従業員数 | 約19,600人 |

| 時価総額 | 20,720.22(百万USD) |

| URL | エコペトロールHP |

時価総額の大きさから、かなりの大企業である様子がわかります。

同社の石油生産量は年々増加しており、2024年の石油生産量は日量約74万バレルに達しました。(参考:investing.com)

増加の理由は同社の油田探査・生産強化など戦略的な投資による成果とみられます。

このような取り組みがエコペトロールの健全な財務性と高い配当利回りを支えています。

エコペトロールの将来性4選

エコペトロールの取り組みや企業戦略などで、主に将来性に影響するものについて見ていきましょう。

生産目標と掘削計画

エコペトロールは毎日約73万バレルの石油を生産する大きな目標を持っています。

目標達成のための掘削計画として、コロンビア最大級の石油と天然ガス生産地として知られるペルミアン盆地での掘削計画が進行中です。

この73万バレルという数値が具体的にどの程度かというと、エネルギーセクター大手エクソンモービルの1日の石油生産量は約250万バレルといわれているので、その4分の1に迫る生産量であることがわかります。(参考:エクソンモービルHP)

このようにエコペトロールの生産目標とペルミアン盆地における掘削計画は、大手エクソンモービルを追従するほど将来性あるものとなっています。

環境・生態系保全活動

エコペトロールは積極的な環境・生態系保全活動を推進しています。

これはコロンビア政府が企業に環境保護のための措置を義務付けしているためです。(参考:エコペトロールの環境戦略 )

実際にエコペトロールが行っている環境・生態保全の活動は以下のようなものがあります。

| プロジェクト名 | 地域 | 目的 |

|---|---|---|

| マングローブ再植林プログラム | コロンビア沿岸部 | 海岸線の保護、生物多様性の促進、地域環境の改善 |

| カルタヘナ再植林イニシアティブ | コロンビア国内のカルタヘナ | 都市環境の改善と緑地拡大 |

| 湿地帯修復イニシアティブ | コロンビア各地 | 水質の改善、野生生物の生息地の復元 |

このようにエネルギー分野の企業が積極的に生態系保全に取り組めば、企業活動を通じて地域社会と環境に貢献し、将来性を支えるものになります。

よってエコペトロールの積極的な環境・生態系保全活動は将来性に影響するでしょう。

再植林プログラムなどを通じて地域社会に多くの利益をもたらし、企業の発展を支えているのよ。

再生可能エネルギーへの投資

エコペトロールは再生可能エネルギーへの投資を積極的に推進しています。

なぜなら再生可能エネルギーを推進すれば将来的に安定した企業になるからです。

- 石油資源の依存から脱却できる

- 新たな収益源として確保できる

エコペトロールが推進する再生可能エネルギーは主に風力発電や太陽光発電で、以下のようなプロジェクトが進行中です。

| プロジェクト名 | 地域 | 目的や詳細 |

|---|---|---|

| アルファソーラープロジェクト | カルタヘナ | 太陽光発電の推進、50MWの発電能力、年間約7万トンのCO2削減 |

| ウィンドエナジーイニシアティブ | ラ・グアヒーラ | 風力発電の推進、大規模な風力発電所を建設中 |

エコペトロールはこれらのプロジェクトを通じてエネルギー供給の安定と多様化を計っており、最終的には石油依存から脱却して収益を上げるつもりです。

よってエコペトロールは再生可能エネルギーへの投資は積極的に推進しています。

戦略的な政策の展開

エコペトロールは戦略的な政策を展開しています。

その目的は新たな市場の開拓と、収益源の拡大を狙っているからです。

- コロンビア国内に留まらず新たな市場を開拓する

- 収益源の拡大

戦略的な政策の具体的な内容は以下のとおりです。

| 政策 | 目的 | 詳細 |

|---|---|---|

| アジアや北米への輸出拡大 | 国際市場への展開 | 2019年にはアジア向けのエネルギー輸出が全体の約40%を占め、売上が多様化した。 |

| バイオ燃料の生産 | 収益源の拡大 | 国際市場での新たな需要に応えるために、2021年からバイオ燃料の生産を開始した。 |

エコペトロールの石油は日本や韓国の市場でも高く評価されており、信頼を築いているそうです。

もしもこのような政策によってエネルギー市場での競争力を高めていけば、将来的には世界各国で収益を上げる企業になるかもしれません。

よってエコペトロールは戦略的な政策を展開しています。

将来のために色々な目標やプロジェクトに取り組んでいる企業なんだね。

次からはエコペトロールの配当金や株価、財務などの指標をじっくり検証しながら、今後の動きを予測していきましょう。

配当金や配当利回りについて

高い配当利回りを誇るエコペトロールについて、その配当金の状況を詳細に見ていきます。

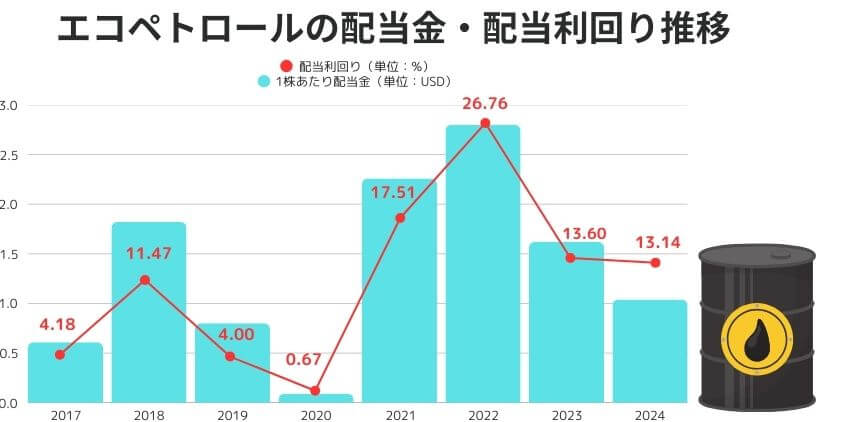

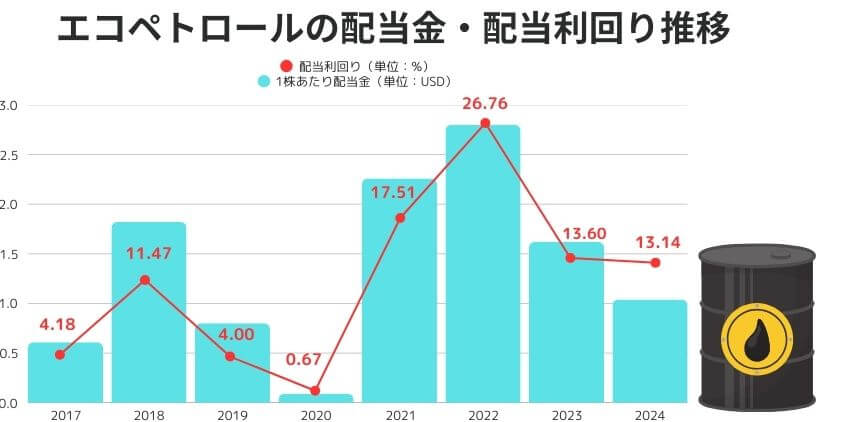

配当利回りの推移

高配当株として名高いエコペトロールの配当金に関する指標は以下のとおりです。

| 配当利回りの推移 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

|---|---|---|---|---|---|---|---|---|

| 一株当たり配当金(単位:USD) | 0.61 | 1.82 | 0.80 | 0.09 | 2.26 | 2.80 | 1.62 | 1.04 |

| 配当利回り(単位:%) | 4.18 | 11.47 | 4.00 | 0.67 | 17.51 | 26.76 | 13.60 | 13.14 |

| 配当性向(単位:%) | – | 95.79 | 40.69 | 38.83 | 111.18 | 73.45 | 73.28 | 58.37 |

2020年はコロナショックによる業績低迷のため配当利回りが大きく減少しました。

また2023年には石油価格が下落したため、前年対比で配当利回りが大きく下落しました。

しかしながら配当性向の高さからエコペトロールが高配当を強く意識している様子がわかります。

配当性向について詳しく知りたい方は「配当性向が高い企業の注意点」を参考にしてください。

なぜ配当利回りが高いのか

エコペトロールの配当利回りが高い理由は以下の3つです。

- エコペトロールの高い業績と収益性

- 配当が筆頭株主であるコロンビア政府の収入源になっている

- コロナショック後の主要産油国の協調減産で、原油相場が急回復している

今後も高い業績が維持されれば、まだまだ高配当が続くかもしれないわね。

高い業績を維持するには原油価格が密接に関わります。

マーケットで原油価格の動向を調べておきましょう!

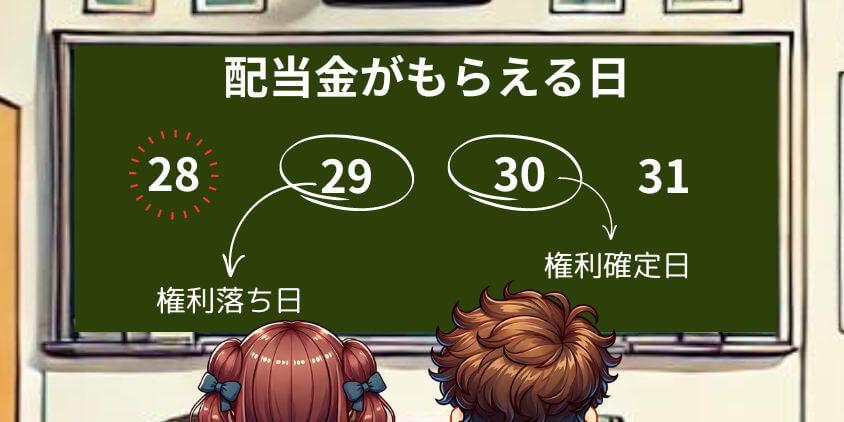

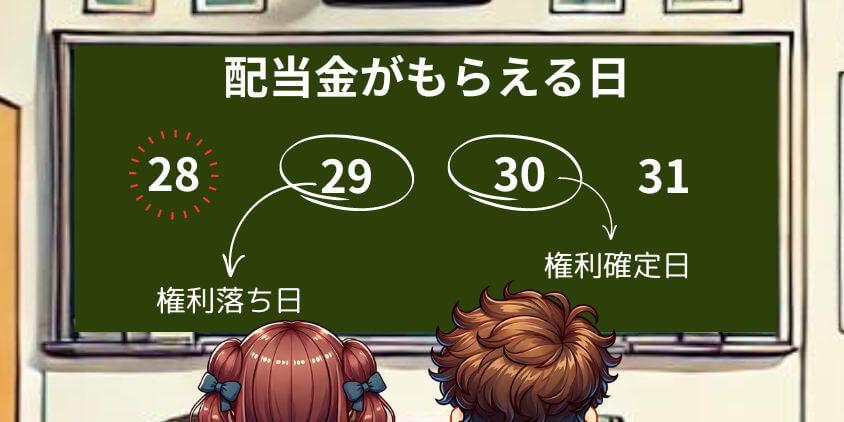

配当の権利落ち日と権利確定日

配当の権利落ち日や権利確定日、支払日、支払い金額について見ていきます。

エコペトロールの配当金の支払日は定まっておらず、また特別配当も出ている点に注目しましょう。

| 権利落ち日 | 権利確定日 | 支払日 | 支払い金額(USD) | カテゴリ |

|---|---|---|---|---|

| 2025/4/3 | 2025/4/3 | 2025/4/11 | 0.52 | その他 |

| 2024/6/25 | 2024/6/25 | 2024/7/3 | 0.668 | その他 |

| 2024/6/25 | 2024/6/25 | 2024/7/3 | 0.082 | 特別 |

| 2024/4/4 | 2024/4/5 | 2024/4/10 | 0.09 | 特別 |

| 2024/4/4 | 2024/4/5 | 2024/4/10 | 0.732 | その他 |

| 2023/12/19 | 2023/12/20 | 2023/12/29 | 0.825 | その他 |

| 2023/12/19 | 2023/12/20 | 2023/12/29 | 0.18 | 特別 |

| 2023/9/26 | 2023/9/27 | 2023/10/12 | 0.796 | その他 |

| 2023/9/26 | 2023/9/27 | 2023/10/12 | 0.173 | 特別 |

| 2023/4/25 | 2023/4/26 | 2023/5/4 | 0.148 | 特別 |

| 2023/4/25 | 2023/4/26 | 2023/5/4 | 0.68 | その他 |

特別配当は定期的な配当とは違い、業績が良かった時などに出る配当です。

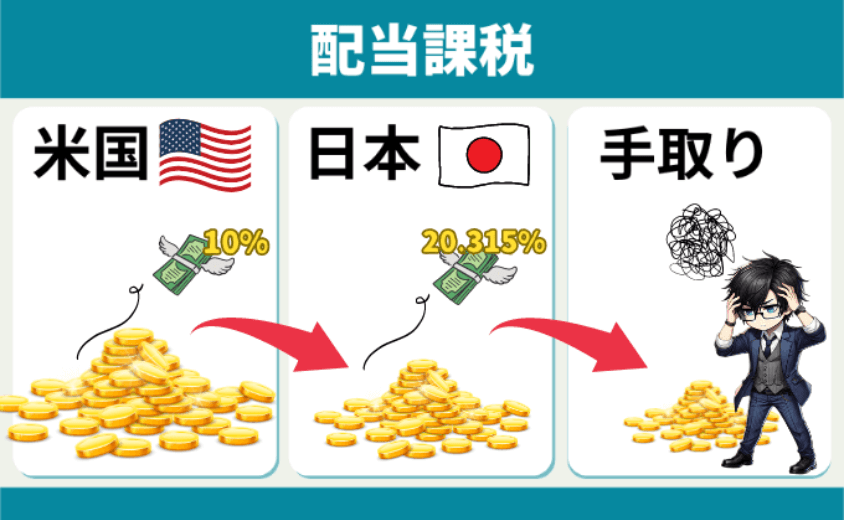

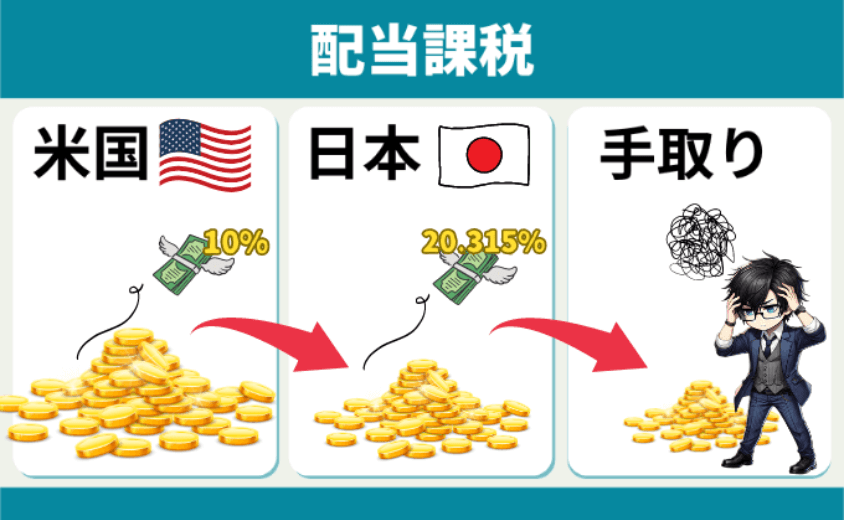

配当にかかる税金はいくらか

米国株の配当金には配当課税という税金がかかります。

配当課税の内訳は米国で配当金の内10%が課税された後、残金の内20.315%が日本で課税されます。

この配当課税は配当金だけに適用されるものであり、株の売却益の場合は国内税率の20.315%のみが課されます。

配当課税に対して、株の売却益に対する税金を譲渡益課税といいます。

米国株の配当金には余分に税金がかかるのね。

エコペトロールの配当金には10%の配当課税がかからない

ただし、エコペトロールの配当金には米国内で徴収される10%の配当課税がかかりません。

なぜならエコペトロールはADRとしてニューヨーク証券取引所に上場しており、ADRの銘柄は米国内の配当課税がかからないルールがあるからです。

ADRとはAmerican Depositary Receipt の略で、米国預託証券を指します。

米国以外の外国企業が発行した株式がドル建てで米国市場で売買できるように発行された有価証券のことです。

例えば日本企業であるソニーグループもADRとしてニューヨーク証券取引所に上場しており、ドル建てで売買することができます。

よってエコペトロールの配当金には、米国内で課税される10%の配当課税はかかりません。

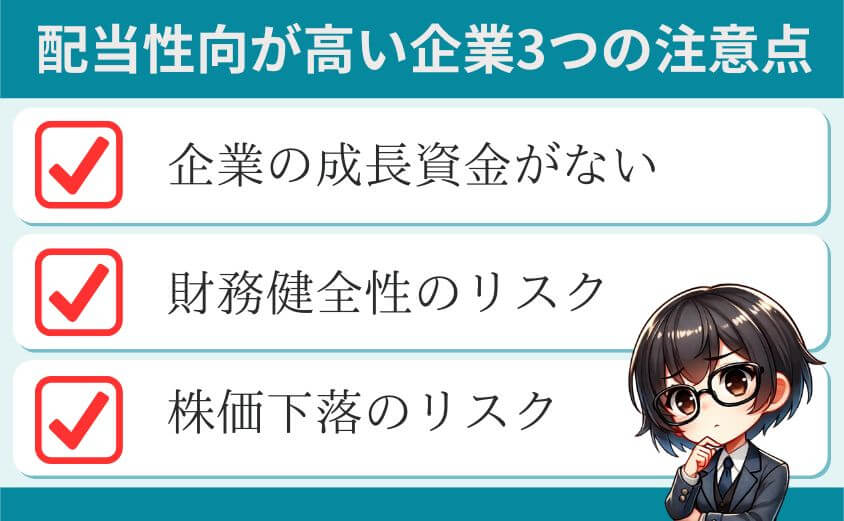

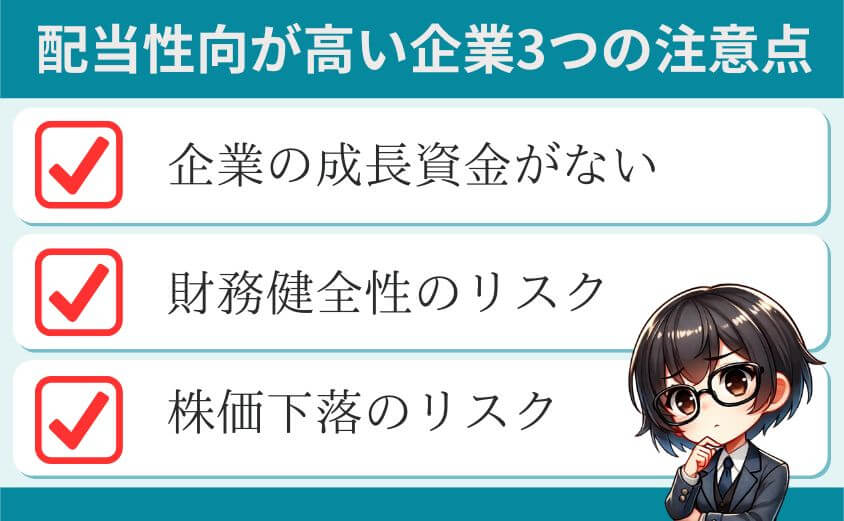

配当性向が高い企業の注意点

投資家の皆さんは配当性向が高い企業には注意しなければいけません。

なぜなら配当性向が高いと以下の3つのリスクがあるからです。

配当性向が高い企業に投資する際は、これらのリスクを十分に理解して購入しましょう。

企業の成長資金がない

配当性向が高い企業は、事業の成長や拡大に投資する資金がありません。

なぜなら利益の大部分を配当に回してしまうため、成長資金がなくなるからです。

もしも配当性向が高い状態が続けば、結果として企業が成長するチャンスを失い、事業拡大の機会を失うこともあるでしょう。

よって配当性向が高い企業は、事業の成長や拡大に投資する資金がなくなります。

企業成長による株価上昇を狙うか、又は配当金を狙うか、迷うところだね。

財務健全性のリスク

配当性向が高い企業は、財務健全性が損なわれるリスクがあります。

なぜなら増配や配当利回りを意識しすぎて、負債を増加させることもあるからです。

例えば景気が悪化した場合に借入を増やしてでも配当を維持または増配するなど、財務健全性を損なうような対策をする場合もあるからです。

よって配当性向が高い企業は、財務健全性が損なわれるリスクがあります。

株価が下落する傾向がある

配当性向の高い企業は、利益が不安定になると株価が下落する傾向があります。

なぜなら景気の悪化などで利益が不安定になると、高配当維持が困難になり、配当目的に買った投資家が売り始めて株価が下落するからです。

過去の例でいうと、配当性向が高くエネルギーセクターで有名なGeneral Electric社は2017年までは配当性向が高かったのですが、その後業績悪化に伴い配当を大幅に削減しました。

このことが投資家に大きな衝撃を与え、株価の急落を引き起こしました。

よって配当性向の高い企業は、株価が下落する傾向があります。

せっかく高い配当金を期待して買ったのに、急に低くなったらショックで慌てて売っちゃうよね。

配当性向が高い企業は、株価が下落するリスクもよく考えて投資しましょう。

株価の推移

エコペトロールの株価推移や、株価に影響する指標について見ていきましょう。

現在の株価や指標を見れば、今後どのような変化があるのか予測につながります。

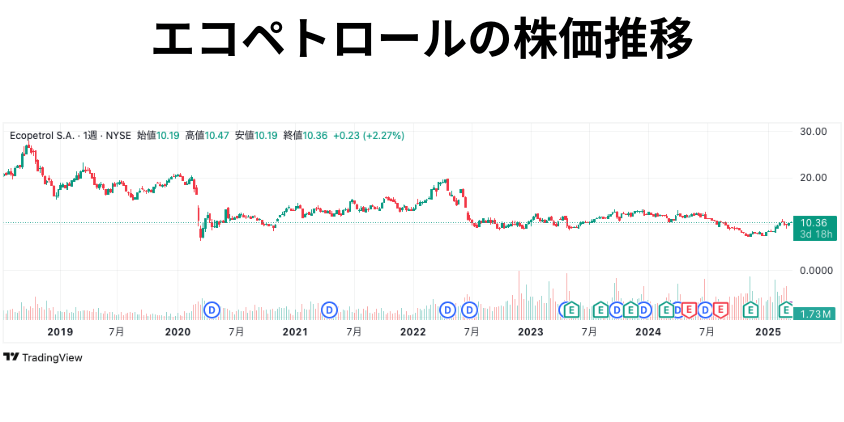

株価推移

以下の表はコロナ禍直前の2019年ころから見たエコペトロールの株価推移です。

引用:Trading view

コロナ禍前の株価は20ドル付近と高値を記録してましたが、その後は10ドル前後と全体的に低価格帯で推移してます。

株価が低い主な理由は以下のとおりです。

配当性向がとても高いので企業の成長性に不安がある

例えば多くの企業は純資産を会社の成長に利用するため株価も上昇しますが、配当性向が高い企業は純資産の多くを配当金に捻出するため、株価が上がりにくい特徴があります。

そのためエコペトロールの株価は全体的に低価格帯で推移しているのです。

株価指標の推移(PER・PBR・EPS)

株価の主な指標であるPERやPBR、EPSについて見ていきましょう。

以下の表はエコペトロールの株価指標の推移をまとめたものです。

| 株価指標の推移 (年間データ) | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 直近 |

|---|---|---|---|---|---|---|---|

| PER | 10.17 | 58.10 | 6.35 | 2.75 | 5.56 | 4.44 | 5.72 |

| PBR | 2.39 | 1.74 | 1.57 | 1.15 | 1.21 | 0.86 | 1.10 |

| EPS | 1.96 | 0.22 | 2.03 | 3.81 | 2.14 | 1.78 | 1.78 |

PERとPBRは株価の割安感を示す指標よ。

米国株におけるPERは18倍以下、PBRは1倍以下なら割安といわれてるわ。

EPSは1株あたり純利益のことで、会社の成長度を示す指標だよ。

一般的に0を超えていれば成長していると判断できるよ。

PERやPBRの数値を見ても分かるとおり、株価には割安感があります。

EPSを見ても高い数値ではないですが企業成長している様子がみて取れます。

財務状況

エコペトロールの財務状況を見れば、今後の健全性や安定性がわかります。

主要指標から財務状況を見ていきましょう。

| 2023年の財務状況等 | 売上高 | 売上原価 | 売上総利益 (粗利益) | 営業利益 | 経常利益 (税引前収益) | 当期純利益 | 営業CF | 投資CF | 財務CF | フリーCF |

|---|---|---|---|---|---|---|---|---|---|---|

| エコペトロール | 143,078,746 | 87,162,555 | 55,916,191 | 41,648,125 | 36,788,090 | 19,062,091 | 19,800,552 | -20,019,738 | -354,609 | -219,186 |

| 前年対比(%) | -10.28% | – | – | -30.69% | -31.90% | -42.93% | -45.35% | -10.63% | 98.12% | -101.20% |

営業利益は本業の売り上げを表しますが、営業利益と当期純利益の減少から2023年の財務状況は2022年よりも悪化している様子がわかります。

そしてこの影響は配当金にも出ています。

本業の売上が落ちて、当期純利益もマイナスになってるわね。

2024年の配当利回りが下がったのも営業利益の低下が一つの原因でしょう。

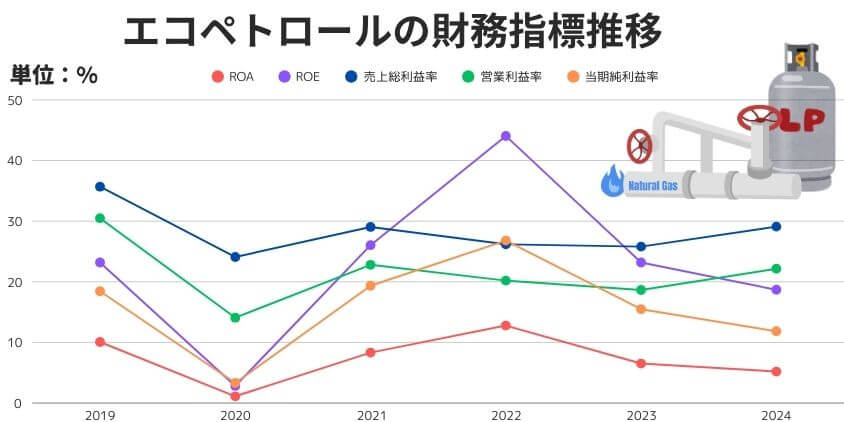

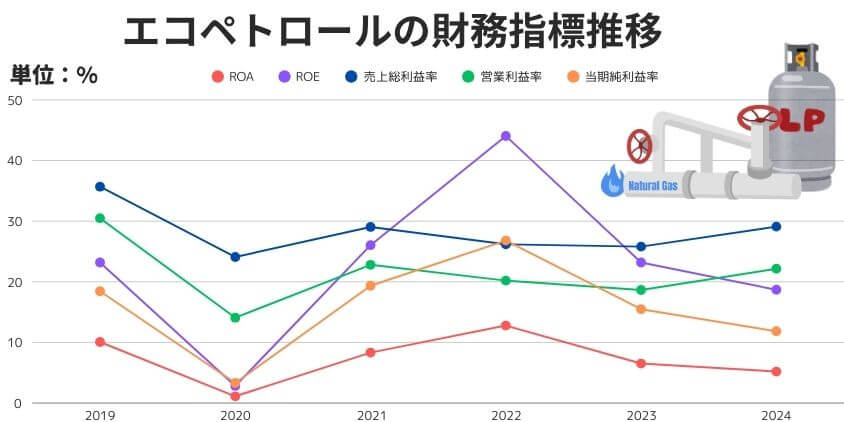

財務指標の推移

財務指標は企業の収益性を表します。

エコペトロールの財務指標であるROEやROA、売上総利益率、営業利益率、当期純利益率の推移について見ていきましょう。

| 財務指標の推移 (年間データ) | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

|---|---|---|---|---|---|---|

| ROA | 10.07 | 1.11 | 8.32 | 12.78 | 6.51 | 5.19 |

| ROE | 23.19 | 2.82 | 26.04 | 44.05 | 23.19 | 18.68 |

| 売上総利益率 | 35.69 | 24.09 | 29.05 | 26.18 | 25.80 | 29.10 |

| 営業利益率 | 30.49 | 14.08 | 22.80 | 20.19 | 18.65 | 22.16 |

| 当期純利益率 | 18.44 | 3.30 | 19.34 | 26.80 | 15.48 | 11.84 |

表からわかるポイントは以下のとおりです。

- 近年のROAとROEは下落していることから、効率が悪化している

- 営業利益率が高いことから本業の売上は順調

- 当期純利益率が下落しており、今後の収益性が心配である

米国株における各指標の目安は

ROAは10%

ROEは20%

営業利益率は20%

当期純利益率は10%

を上回れば優良企業と見るわ。

ROAやROEから、企業が資産や資源をどれだけ効率的に使って利益を出しているかがわかります。

エコペトロールのリスク5選

エコペトロールにはいくつかのリスク要因があります。

投資する場合はこれらのリスクをしっかりと把握しておきましょう。

原油相場の値動きに大きな影響を受ける

エコペトロールの株価は原油相場の値動きに大きな影響を受けます。

なぜなら同社の事業の大半が石油関連事業だからです。

例えば2020年のコロナショックの際には原油価格が大幅に下落し、売上高や株価、配当金が大きく下落しました。

よってエコペトロールに投資する際は、原油相場の値動きに注意する必要があります。

代表的な石油の指標である、WTI原油先物の値動きに注意しましょう。

コロンビア国内の地政学リスク

エコペトロールに投資する場合、コロンビア国内の地政学リスクを確認しましょう。

地政学リスクとは具体的には、コロンビア国内の内政や反政府武装勢力との紛争、貧困や失業率の高さ、地理的条件など多岐にわたります。

なぜならエコペトロールはコロンビア政府が約90%の株式を保有する国営石油会社だからです。

例えば長年続いている反政府武装勢力との紛争で内政的に不安定となった場合、エコペトロールの事業活動が直接打撃を受ける可能性もあります。

このようにエコペトロールに投資する上では、コロンビア国内の地政学リスクを確認する必要があります。

配当利回りの下落リスク

配当利回りが高くて人気あるエコペトロールですが、高配当がいつまでも続くとは限らず、突然下落するリスクもあります。

なぜなら高配当である理由が、石油事業の収益性の高さにあるからです。

例えば石油価格の下落で収益が悪化すれば、純利益が減って配当利回りが下落する可能性もあります。

よってエコペトロールに投資する際は、配当利回りが下落するリスクも考えておきましょう。

株価上昇する可能性が低い

エコペトロールは株価上昇の可能性が低い傾向があります。

その理由はエコペトロールが配当利回りを重視しているからです。

例えば企業は、本来ならばその収益を会社の成長や発展のため設備投資などに使います。

そして企業の成長に合わせて財務の健全性や株価も上昇します。

ところが配当利回りを重視している企業は、多くの収益を配当金に回すため企業の成長が遅くなります。

よってエコペトロールは株価が上昇する可能性は低い傾向があります。

化石燃料の減少リスク

石油や石炭、天然ガスの原料である化石燃料ですが、エコペトロールは常にこの化石燃料の減少リスクにさらされています。

その理由は化石燃料が抱える大きな問題があるからです。

石油の素になる化石燃料は有限で、現在の消費量が続けばいずれ枯渇してなくなる可能性がある

そのため、各国で化石燃料に代わるエネルギー源として再生可能エネルギーにシフトしたり、気候変動対策として化石燃料の使用を抑える政策を実行しています。

よってエコペトロールも、この化石燃料の減少リスクにさらされています。

風力発電や太陽光発電エネルギーなど、再生可能エネルギーに力を入れているのは、化石燃料脱却のためでもあるのね。

おすすめ購入タイミング

エコペトロールのおすすめ購入タイミングは、権利落ち日に購入することです。

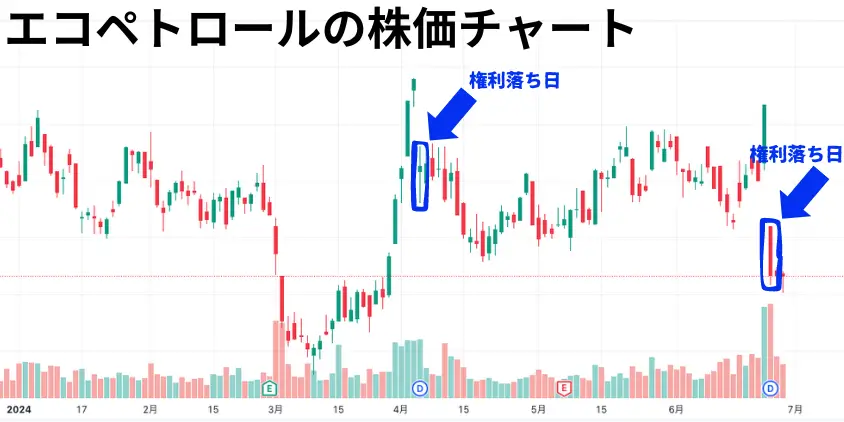

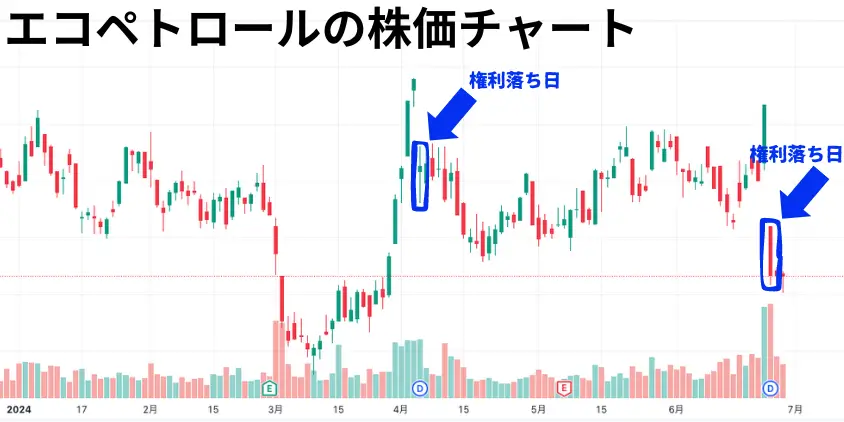

こちらのチャートを見ると、青色矢印で示した権利落ち日のローソク足が前日より大きく下がっていることがわかります。

エコペトロールのような高配当銘柄は権利落ち日に株価が下落することが多々あります。

なぜなら高配当銘柄は多くの投資家が配当金を得るために権利落ち日の数日前から購入し、権利落ち日当日に売ってしまう人が多いためです。

よっておすすめ購入タイミングは、権利落ち日に購入することとなります。

権利落ち日に購入し長期保有すれば、定期的に高い配当金を得れるようになるので、資産形成の強い味方となります!

エコペトロールは長期投資家に向いている

エコペトロールは少ない資金を効率的に運用したい長期投資家にはおすすめです。

なぜなら現時点でエコペトロールは少額で購入できて今後も高い配当が期待できるからです。

もしも会社員のような投資資金が少ない人がエコペトロールで長期投資すれば、いずれは高い配当と株価上昇の両方が期待できるので、効率的な投資ができるでしょう。

よってエコペトロールは少ない資金を効率的に運用したい人におすすめの株式です。

少ない資金でも成長期待の高い企業に積極投資していきましょう。

新NISAなら配当金も税制優遇される

エコペトロールを新NISAで購入すると税金の優遇が受けられるためおすすめです。

なぜなら新NISAで購入すれば株価の差益(キャピタルゲイン)だけでなく配当金も非課税になるからです。

ただし、新NISAでもコロンビア国内の税金が課される可能性はあります。

もしも新NISAの成長投資枠の残りが少なくても、ヴァーレは現在10ドル以下で買えるため少ない枠を有効活用できます。

よってヴァーレを新NISAで購入すると税金の優遇が受けられるためおすすめです。

残額が少なくなった新NISAの投資枠を、割安なエコペトロール株で埋める方法がおすすめよ!

入金力が少なく投資資金が乏しい会社員でも、少額でコツコツと買い増ししていけば、資産価値の高い銘柄に成長します。

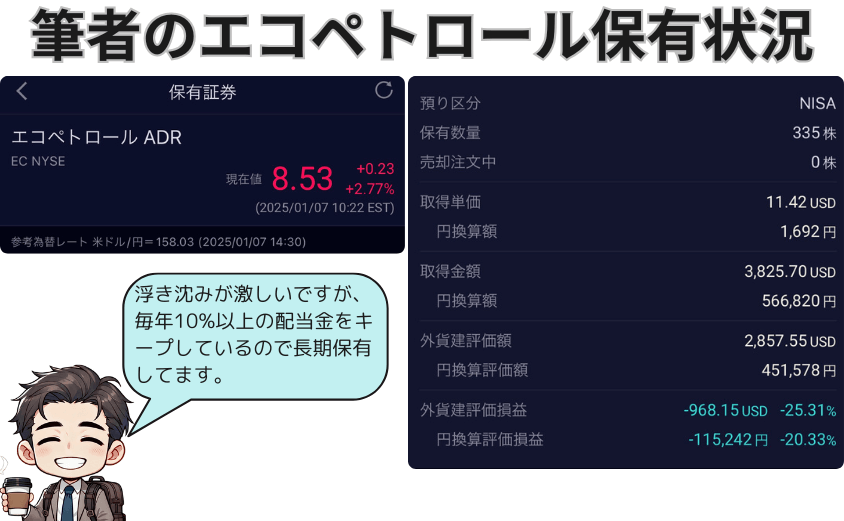

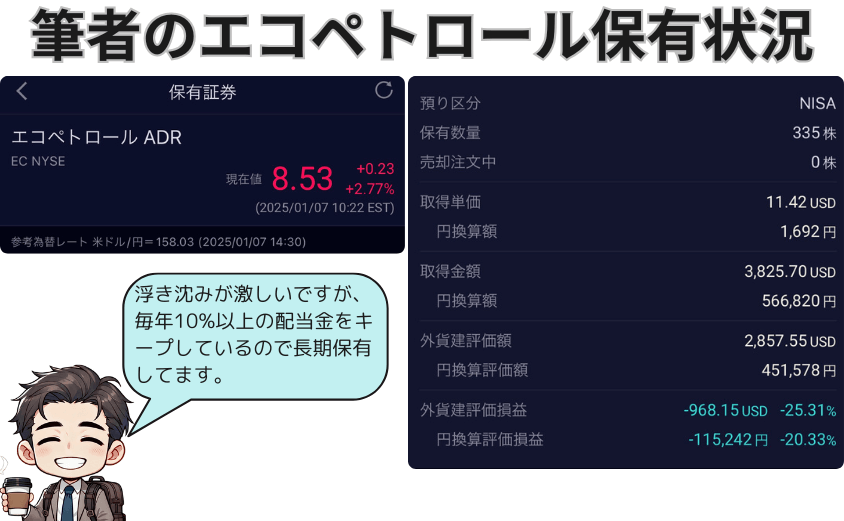

長期保有したおかげで株価が下がっても配当金で元が取れてます。

エコペトロールを買うならマネックス証券

エコペトロールを買うならマネックス証券がおすすめ。

なぜならマネックス証券には米国株を始めたい人や購入者が欲しいシステムが多く取り揃えてあるからです。

- マネックスカウンターなど多機能かつ詳細な情報入手法があり、外国株を始める不安がなくなる

- 取扱い銘柄が多く、今後も外国株の取り扱いが増える可能性がある

- 手厚いポイント制度やキャンペーンにより、効率的に資産を増やせる

もしもマネックス証券で米国株デビューをしたならば、すぐに情報入手できて銘柄の選定がしやすく、そして多くのポイントが定期的に入手できるので生活が豊かになるでしょう。

よってエコペトロールを買うならマネックス証券がおすすめです。

マネックス証券のメリットやポイントキャンペーンの詳細な分析記事はこちら。

私は米国株を始めてから資産の収支が安定し、毎年多くの配当金を入手できるようになりました。

今ではポートフォリオの9割が米国株です。

米国高配当株のすすめ

私のおすすめは米国高配当株です。

米国の高配当株は日本株にはない多くのメリットがあり、そのメリットのおかげで資産が大きく増える可能性があるからです。

- 日本の高配当株よりも配当利回りが高い傾向がある

- 厳しい審査を勝ち抜いた米国株の銘柄は、成長に対する期待が大きい

- 米国の株式市場には、世界各国から多くの資金が集まる

当ブログでは米国高配当株の分析記事を多数執筆しています。

この記事を読んでいるあなたも、米国高配当株をポートフォリオに組み入れてみてはいかがでしょうか。

おすすめ米国高配当株の分析記事はこちらです。

まとめ:エコペトロールは将来性ある高配当銘柄

エコペトロールは、コロンビアを代表する国営石油会社であり、その将来性は多岐にわたる戦略的取り組みによって支えられています。

コペトロールの将来性は、以下の事業活動によって支えられています。

- 再生可能エネルギーへの移行

- 環境・生態系保全活動

- 持続可能なエネルギーへのシフト

- 国債市場への積極的な進出

- 健全な財務の維持

こういった戦略的な取り組みにより、エコペトロールは持続可能な成長と国際的な競争力を強化し、将来に向けた確固たる基盤を築いています。

特に従来の石油・ガス事業から再生可能エネルギーへの移行を積極的に進めており、その代表である風力発電や太陽光発電に関しては生産能力を大幅に増加させる計画を持っています

しかしながら以下のようなリスク要因もあります。

- コロンビア国内の地政学リスク

- 原油相場の値動き

- 配当利回りの下落リスク

- 株価上昇の可能性が低い

- 化石燃料の減少リスク

よってエコペトロールを購入する際には、リスク要因を十分に考慮し、今の高い配当性向が維持されるかどうか常に注視する必要があります。

原油価格やコロンビア国内の動向に注意しながら、長期保有して高配当の恩恵を受け続けることができるか見極めていきましょう。

Q&A

エコペトロールについて詳しく知りたいな

エコペトロールはコロンビアの国営石油会社で、ラテンアメリカ最大級のエネルギー企業です。石油やガスの探査・生産・精製・販売を行っており、グローバルに事業を展開しています。高い配当利回りで知られており、収益の安定性と政府の収入源という背景があります。

配当利回りが約13%もあるけどなぜ?今後も続くの?

エコペトロールの配当利回りが高いのは、安定した石油関連収益や、コロンビア政府が筆頭株主として配当を収入源として重視していることが理由です。ただし、原油相場や業績によって変動するため、将来的に配当利回りが下がるリスクもあります。今後も原油価格の動向次第では高配当が続く可能性もあります。

将来性やリスクは大丈夫?

エコペトロールは再生可能エネルギー投資や環境保全活動を通じて将来性を高めています。一方で、原油相場の影響や、コロンビア国内の地政学リスク、株価上昇の期待が小さい点など、複数のリスクも存在します。投資判断には慎重な見極めが必要です。

- 本記事は情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

- 本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

- 情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

- 投資対象および商品の選択など、投資にかかる最終決定はご自身で判断してください。