「ペトロブラスの配当ってなぜあんなに高いの?」

「そもそもどんな企業なの?リスクや将来性は大丈夫?」

「今から購入しても大丈夫かな?」

ブラジルの国営企業であり、高配当が魅力のペトロブラスですが、その事業内容やリスクが気になりますよね。

結論としてペトロブラスが高配当な理由は以下のとおりです。

2009年にブラジル政府がペトロブラスを国営化し、同社の配当金を高くして利益を国有化している

詳しくは「ブラジル政府が国営化した経緯」で解説しているわ。

この記事ではペトロブラスについてその企業実態やリスク、将来性、購入タイミングまで徹底的に分析しながら高配当な理由について追求しています。

ペトロブラスについて

- 会社概要

- 高配当な理由と今後の配当の行方

- 配当の税金について

- 配当に影響するリスクや将来性

- おすすめ購入タイミング

この記事を読んでペトロブラスに関する疑問や不安を解消し、後述の適切なタイミングで購入すれば、年間を通じて配当性向が高い米国株ポートフォリオを作れますよ。

この記事の要約動画はこちらからどうぞ。

筆者について

当サイト製作者のよあちまです。

米国株を中心に投資してます。

投資歴14年の経験と失敗をブログにしていきます。

米国高配当株を買うなら、取り扱い銘柄も多くポイント還元も豊富なマネックス証券をおすすめします。

ペトロブラスとはどんな企業か

まずはペトロブラスがどんな企業なのか見ていきましょう。

ここを読めば、なぜペトロブラスが高配当なのか理解できるわ。

事業内容

ペトロブラス(Petrobras)はブラジルの国営石油公社で、世界でも有数のエネルギー企業です。

主に原油の探鉱や生産、精製、さらには輸送まで一貫して行い、世界中に石油や天然ガスを提供しています。

特に深海の油田開発がペトロブラスの大きな収益源であり、他の企業との差別化ポイントとなっています。

ルラ油田という深海油田がペトロブラスの大きな収益源よ!

企業の基本情報

ペトロブラスの基本情報は以下のとおりです。

| 基本情報 | 詳細 |

|---|---|

| 設立年 | 1953 |

| 企業名(ティッカー) | ペトロレオ・ブラジレイロ(PBR) |

| 上場市場 | ニューヨーク証券取引所(2000/8/10上場) |

| 配当金 | 1株あたり0.354USD(2024年8月の配当金) |

| 従業員数 | 約46,730人 |

| 時価総額 | 86,861.84(百万USD) |

| URL | ペトロレオ・ブラジレイロ |

ペトロブラスの本社はリオデジャネイロにあります。

また同社はADRとしてニューヨーク証券取引所に上場しています。

ADRについては下記の「ペトロブラスの配当金には10%の配当課税がかからない」を見てください。

配当金の税金に関することだから要チェックよ!

ブラジル政府が国営化した経緯

ペトロブラスは2009年にブラジル政府が国営化しました。

国営化した理由は2009年にリオデジャネイロ沖でルラ油田という巨大な深海油田を発見し「それ以外にも広大な油田が残っている」と考えたブラジル政府が油田開発とその利益を独占するためです。

国営化した後同社の配当金を高めることで、ブラジル政府の大きな収益源となりましたが、投資家の不安を煽り株価が割安になりました。

このようにペトロブラスはブラジル政府が深海油田開発とその利益を独占するために国営化されました。

どうやって国営化したの?

ペトロブラス株の保有比率を50%以上にすることで国営化しました。

そのため現在もブラジル政府が大株主となっています。

なぜ配当利回りが高いのか

ペトロブラスの配当利回りが高い理由は以下の2点です。

- ブラジル政府の収益確保のため

- 大量の石油産出から生まれる強いキャッシュフロー

ブラジル政府の収益確保のため

ペトロブラスはブラジル政府の収益確保のために配当を多く支払う傾向があります。

なぜならペトロブラスの配当そのものがブラジル政府の収入となっており、国営化した理由でもあるためです。

もしも原油価格の下落等により業績が低迷しても、政府の関与もあるためペトロブラスは一定の配当を維持し、株主に積極的に還元する姿勢を見せるでしょう。

このようにペトロブラスはブラジル政府の収益確保のために配当利回りが高くなっています。

収益が悪くなってもブラジル政府のために配当利回りを維持する方針があるなら、投資家にもメリットになるかもね。

大量の石油産出から生まれる強いキャッシュフロー

ペトロブラスは大量の石油産出により強いキャッシュフローを生み出し、配当利回りを高くしています。

なぜならペトロブラスは石油の産出から輸出までを一貫して行えるため、利益を全て自社のものにできるからです。

もしもペトロブラスが石油の加工や輸出といった工程を他社に依存していたら、配当に回せるキャッシュフローも少なくなっていたでしょう。

このようにペトロブラスの配当利回りが高い理由は、大量の石油産出による強いキャッシュフローによるものです。

今後新たな油田が見つかったら、業績や配当利回りがさらに上がるだろうね。

配当について

ペトロブラスの配当についてさらに詳しく見ていきましょう。

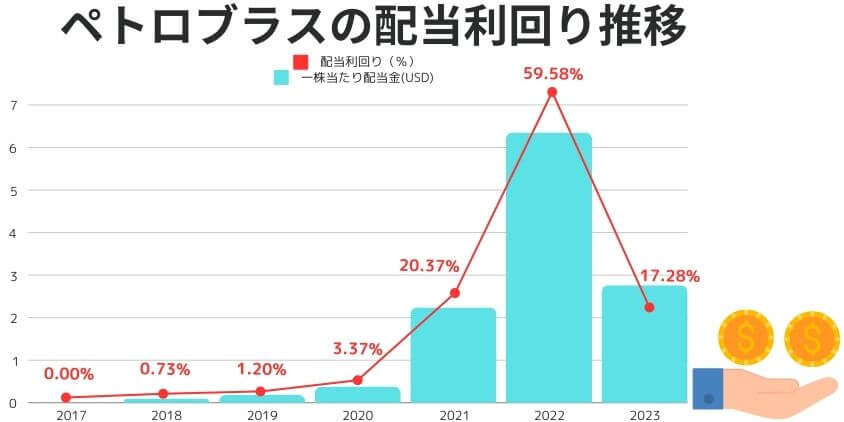

配当利回りの推移

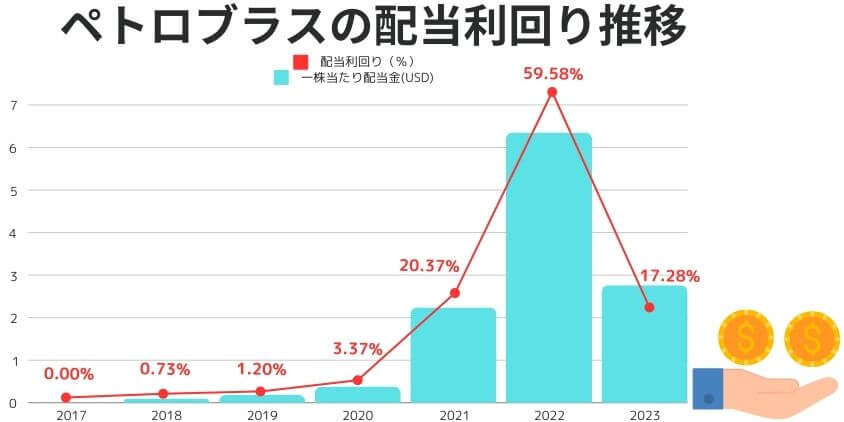

以下はペトロブラスの配当利回りの推移表です。

| 配当利回り推移 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 直近 |

|---|---|---|---|---|---|---|---|---|

| 1株当たり配当金 (単位:USD) | 0.00 | 0.10 | 0.19 | 0.38 | 2.24 | 6.35 | 2.76 | – |

| 配当利回り (単位:%) | 0.00 | 0.73 | 1.20 | 3.37 | 20.37 | 59.58 | 17.28 | 15.75 |

| 配当性向 (単位:%) | – | 8.84 | 15.90 | 178.88 | 73.81 | 113.50 | 72.02 | – |

ペトロブラスの配当利回りはここ数年で大きく変動しています。

2020年コロナ禍以降の原油価格や景気の回復により配当利回りは大きく増加しました。

この配当利回りの高さが多くの投資家にとって魅力的であり、インカムゲインを重視する投資家に支持されています。

コロナ禍以降、今でも15%以上をキープしてるわね。

今後配当利回りがどう変化するか注目です。

直近の配当金推移

以下はペトロブラスの2023年と2024年の配当金推移表です。

この表において「四半期毎」は決算における定期的な支払いを表していますが、それ以外の「特別」「その他」を見てください。

「特別」や「その他」は一時的に多額の利益が発生した時に株主に還元するために支払われる配当です。

| 権利落ち日 | 権利確定日 | 支払日 | 金額 | 頻度 |

|---|---|---|---|---|

| 2024/8/23 | 2024/8/23 | 2024/12/30 | 0.188 | 四半期毎 |

| 8/23 | 8/23 | 11/29 | 0.037 | 四半期毎 |

| 8/23 | 8/23 | 11/29 | 0.129 | 特別 |

| 6/13 | 6/13 | 9/27 | 0.158 | その他 |

| 6/13 | 6/13 | 9/27 | 0.023 | 特別 |

| 6/13 | 6/13 | 8/27 | 0.157 | 特別 |

| 5/3 | 5/6 | 6/27 | 0.326 | その他 |

| 5/3 | 5/6 | 5/28 | 0.343 | その他 |

| 4/26 | 4/29 | 6/27 | 0.206 | その他 |

| 4/26 | 4/29 | 5/28 | 0.217 | 四半期毎 |

| 2023/11/22 | 2023/11/24 | 2024/3/27 | 0.268 | 四半期毎 |

| 11/22 | 11/24 | 2024/2/27 | 0.150 | 特別 |

| 11/22 | 11/24 | 2024/2/27 | 0.095 | 四半期毎 |

| 2023/8/22 | 2023/8/23 | 2023/11/30 | 0.081 | 四半期毎 |

| 8/22 | 8/23 | 11/30 | 0.127 | 特別 |

| 8/22 | 8/23 | 12/22 | 0.227 | 四半期毎 |

| 6/13 | 6/14 | 8/25 | 0.107 | その他 |

| 6/13 | 6/14 | 8/25 | 0.228 | 特別 |

| 6/13 | 6/14 | 9/27 | 0.385 | その他 |

| 4/28 | 5/1 | 5/26 | 0.568 | その他 |

| 4/28 | 5/1 | 6/23 | 0.375 | その他 |

| 2023/4/28 | 2023/5/1 | 2024/1/3 | 0.228 | 四半期毎 |

本来ペトロブラスの配当金は年3回で4月、8月、11月が通例となっていますが、通常配当以外の支払いが多い状況がわかります。

これはブラジル政府の暫定収入をその都度の判断で得ているためです。

そのため政府の戦略に応じて、特別配当や追加配当が実施されるケースが多いとされています。

でもブラジル政府の収入のために配当を増やしてるなんて、投資家の信用が無くならないか心配だなぁ…

配当金が高い分だけリスクとなりますね。

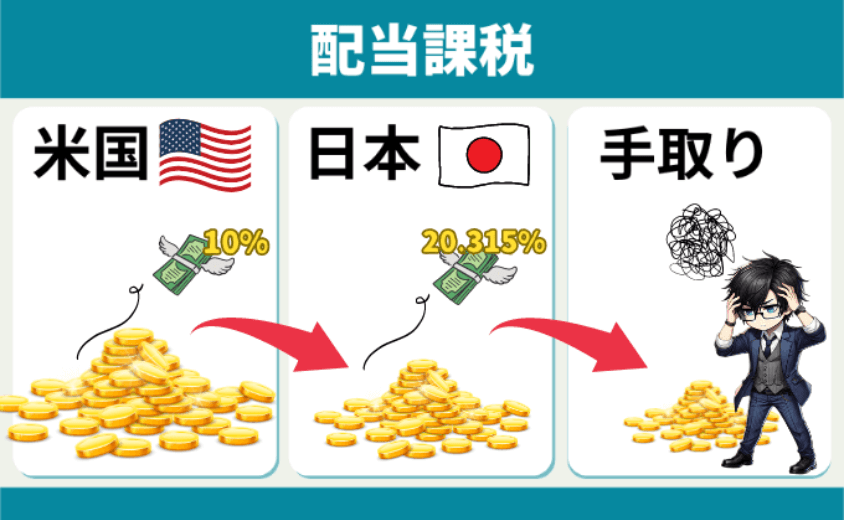

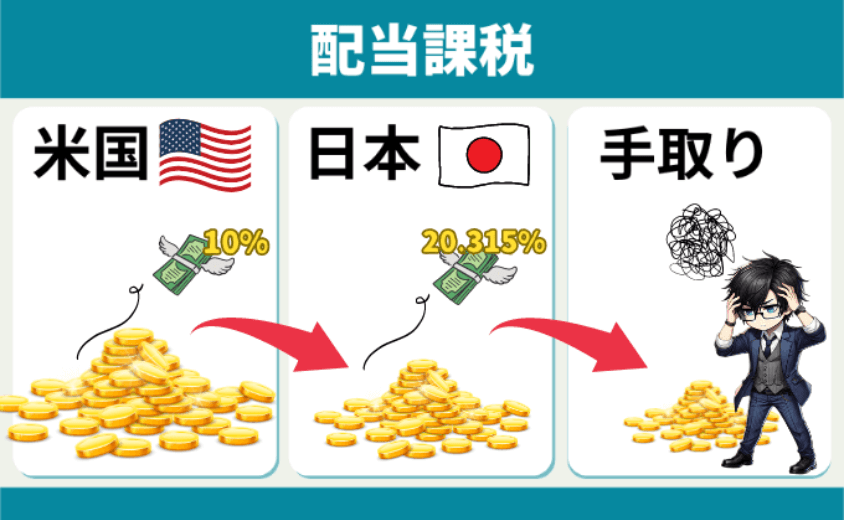

配当にかかる税金はいくらか

米国株の配当金には配当課税という税金がかかります。

配当課税の内訳は、米国で配当金の内10%が源泉徴収された後、残金の内20.315%が日本で課税されます。

この配当課税は配当金だけに適用されるものであり、株の売却益には国内税率の20.315%のみが課されます。

配当課税に対して、株の売却益に対する税金を譲渡益課税といいます。

米国株の配当金には余分に税金がかかるわけね。

ペトロブラスの配当金には10%の配当課税がかからない

ただし、ペトロブラスの配当金には米国内で徴収される10%の配当課税がかかりません。

なぜならペトロブラスはADRとしてニューヨーク証券取引所に上場しており、ADRの銘柄は米国内の配当課税がかからないルールがあるからです。

ADRとはAmerican Depositary Receipt の略で、米国預託証券を指します。

米国以外の外国企業が発行した株式がドル建てで米国市場で売買できるように発行された有価証券のことです。

例えば日本企業であるソニーグループもADRとしてニューヨーク証券取引所に上場しており、ドル建てで売買することができます。

よってペトロブラスの配当金には、米国内で課税される10%の配当課税はかかりません。

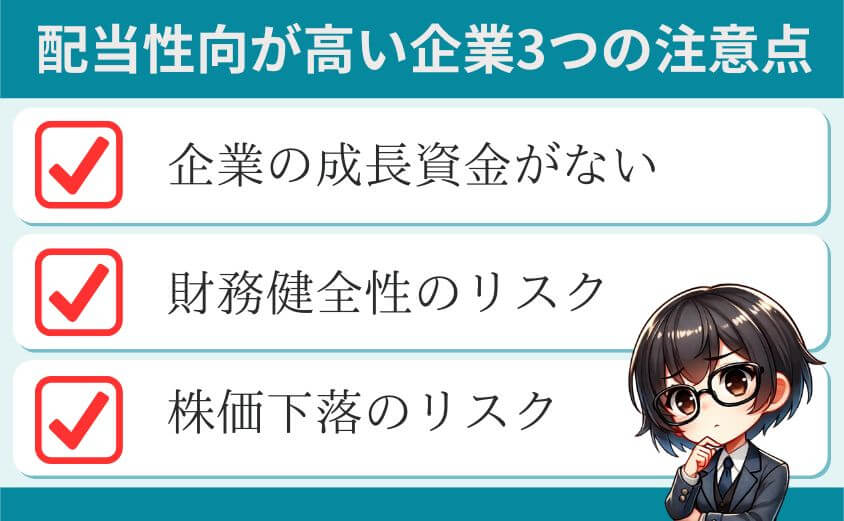

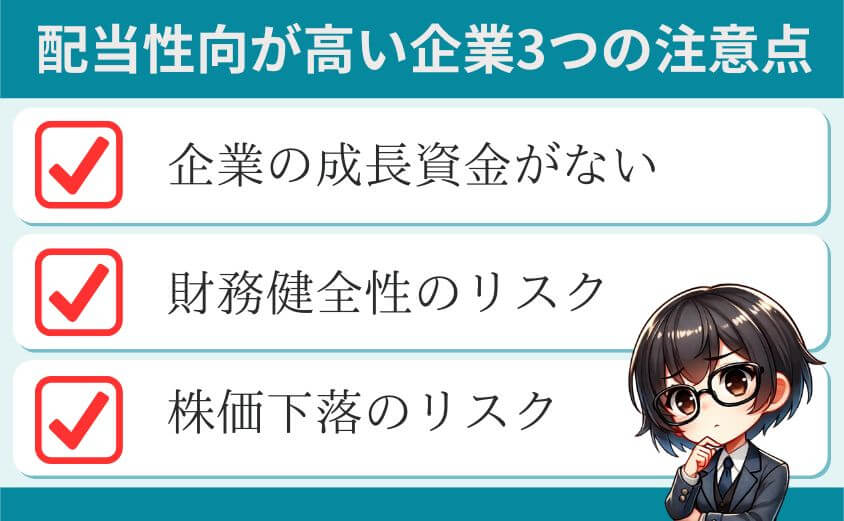

配当性向が高い企業の注意点

しかし投資家の皆さんはペトロブラスのような配当性向が高い企業には注意が必要です。

なぜなら配当性向が高いと3つの注意点があるからです。

企業の成長資金がない

高い配当性向の企業は、利益の大部分を配当に回してしまうため、事業の成長や拡大に再投資する資金がありません。

結果としてこれは、長期的にみると企業の成長資金の損失につながります。

企業が成長しなかったら、株価も伸びないわ。

財務健全性のリスク

高い配当性向を意識した企業は、財務健全性が損なわれるリスクがあります。

なぜなら配当性向を意識しすぎて、景気が悪化した場合に借入を増やしてでも配当を維持するなど財務健全性を損なう対策をする可能性があるからです。

ペトロブラスもブラジル政府の意向に沿って、景気が悪い時でも内部留保を使うなどして配当を維持するかもしれません。

株価下落のリスクがある

高い配当性向の企業は、利益が不安定になると株価が下落する傾向があります。

なぜなら景気の悪化などで利益が不安定になると、高配当維持が困難になり、配当目的に買った投資家が売り始めて株価が下落するからです。

過去の例でいうと、配当性向が高くエネルギーセクターで有名なGeneral Electric社は2017年までは配当性向が高かったのですが、その後業績悪化に伴い配当を大幅に削減しました。

このことが投資家に大きな衝撃を与え、株価の急落を引き起こしました。

配当性向が高い企業に投資する際は、これらのリスクを十分考慮して買う必要があります。

せっかく高い配当金を期待して買ったのに、株価が急に低くなったらショックで慌てて売っちゃうかも。

配当性向が高い企業は、株価が下落するリスクもよく考えて投資しましょう。

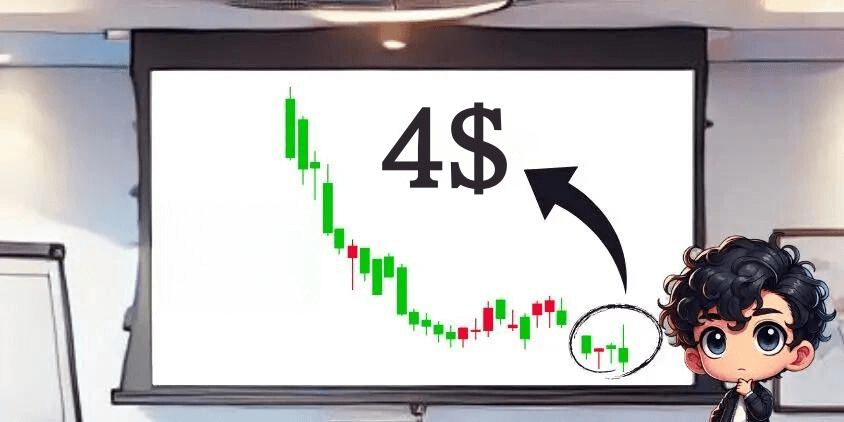

ペトロブラスの株価

ペトロブラスの株価について見ていきます。(引用元:TradingView)

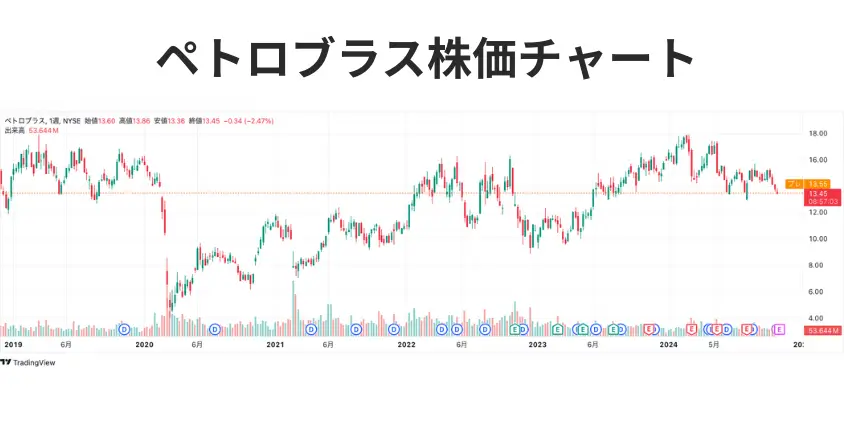

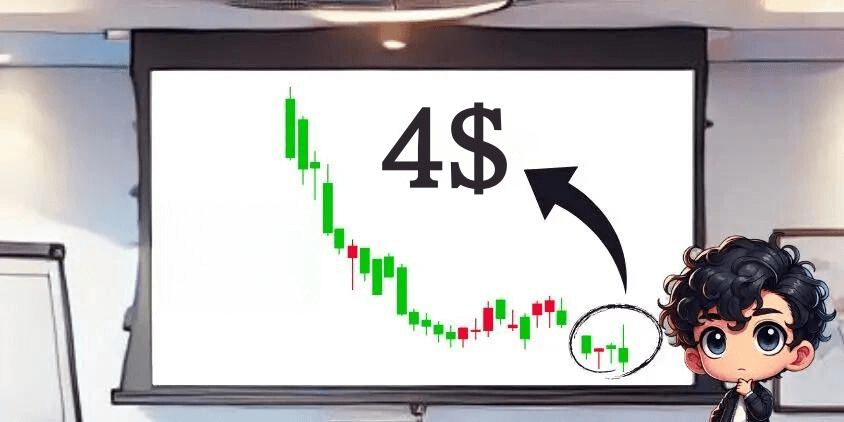

過去5年の株価推移

ペトロブラスの株価チャート(引用元:TreadingView)

過去5年の株価推移を見ると、コロナ禍の2,020年には株価は4ドル代まで下落しましたが、その後景気回復により以前の水準まで戻っています。

ペトロブラスの株価は原油価格やブラジル政治、配当利回りなど多くの影響を受けますが、特に原油価格の連動性連動が強く、石油価格が上昇すると株価も上がる傾向にあります。

投資家はこうした要因を考慮して投資のタイミングを計る必要があります。

株価が低い理由と配当性向の関係

ペトロブラスの株価は比較的に低い値で推移しています。

これはペトロブラスの配当性向が高いので株価が上がりにくいからです。

例えば通常なら企業は利益を設備投資などにより企業成長のために使いますが、ペトロブラスは利益の多くを株主に配当として支払っているため、新たな事業拡大や技術開発に資金を投じる余裕が少なくなります。

よってペトロブラスは高い配当性向により低い株価が続いているのです。

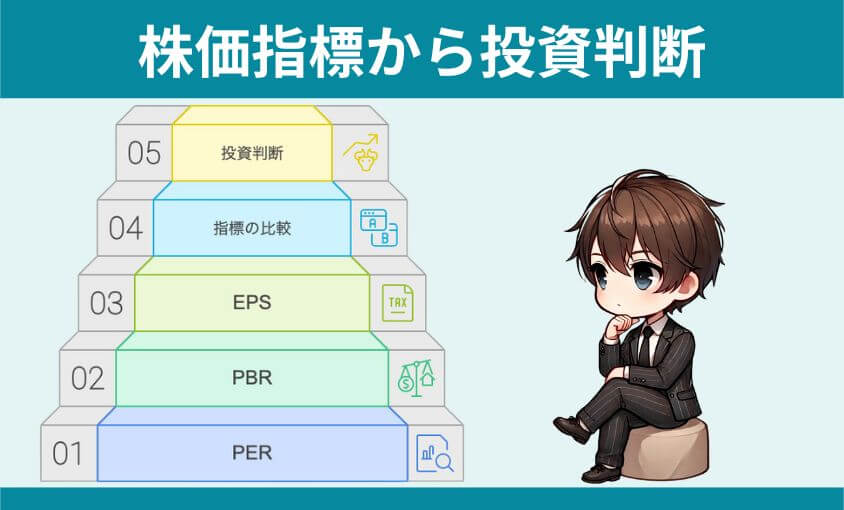

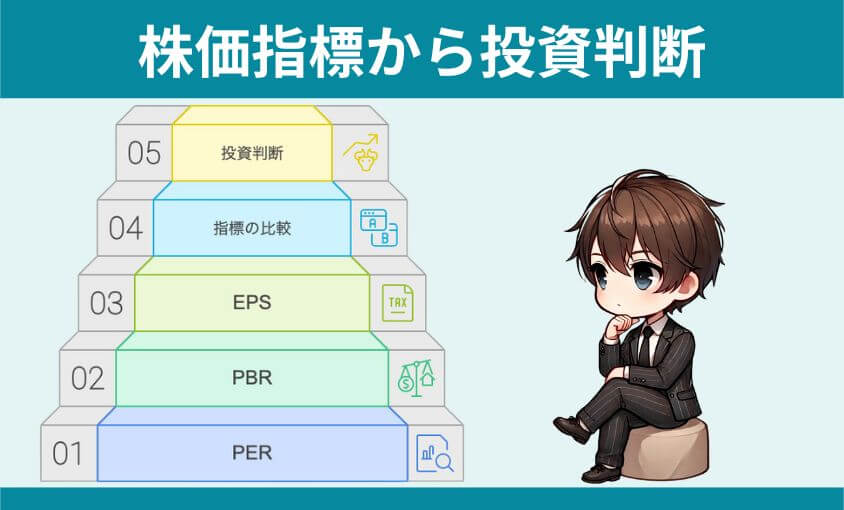

株価指標の推移(PER・PBR・EPS)

株価指標(PER、PBR、EPS)は企業の収益性や評価を示し、投資判断の参考になります。

シェブロンの株価指標の推移を、同業他社で大手のエクソンモービルの数値と比べながら見ていきます。

| PERの推移(年間データ) | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 現在 |

|---|---|---|---|---|---|---|---|---|

| ペトロブラス | – | 12.04 | 13.24 | 53.15 | 3.62 | 1.90 | 4.17 | 5.80 |

| エクソン・モービル | 18.06 | 13.97 | 20.78 | – | 11.35 | 8.32 | 11.25 | 13.50 |

PERは株価の割安感を示す指標です。

米国株におけるPERは18倍以下なら割安といわれています。

| PBRの推移(年間データ) | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 現在 |

|---|---|---|---|---|---|---|---|---|

| ペトロブラス | 0.84 | 1.19 | 1.42 | 1.23 | 1.03 | 1.01 | 1.32 | 1.40 |

| エクソン・モービル | 1.89 | 1.51 | 1.54 | 1.11 | 1.54 | 2.31 | 1.94 | 1.87 |

PBRも株価の割安感を示す指標よ。

米国株におけるPBRは1倍以下なら割安といわれているわ。

| EPSの推移(年間データ) | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 直近 |

|---|---|---|---|---|---|---|---|---|

| ペトロブラス | -0.02 | 1.08 | 1.20 | 0.21 | 3.03 | 5.59 | 3.83 | 2.47 |

| エクソン・モービル | 4.63 | 4.88 | 3.36 | -5.25 | 5.39 | 13.26 | 8.89 | 8.37 |

EPSは1株あたり純利益のことで、会社の成長度を示す指標だよ。

一般的に0%を超えていれば成長していると判断できるよ。

大手であるエクソンモービルと比べると、ここ数年のPERやPBRは低く割安感が出ています。

EPSはコロナ禍後の最盛期だった2022年の5.59から少しずつ下落しています。

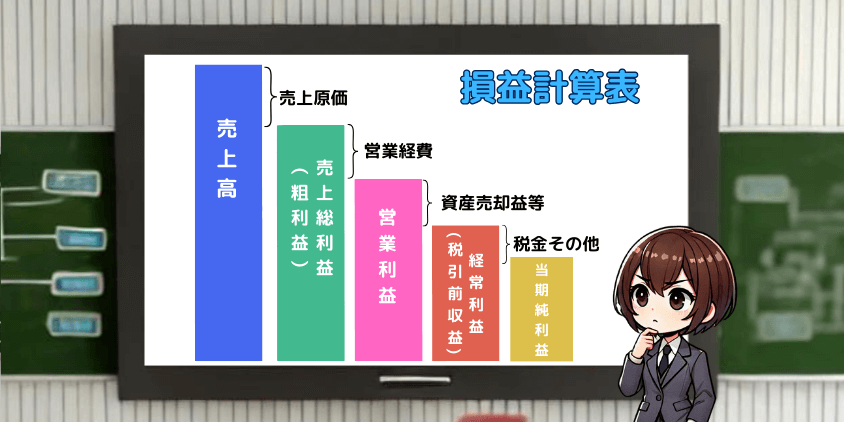

財務状況とキャッシュフロー

ペトロブラスの財務状況とキャッシュフローについて詳しく見ていきます。

| 2023年の財務状況等 | 売上高 | 売上原価 | 売上総利益 (粗利益) | 営業利益 | 経常利益 (税引前収益) | 当期純利益 | 営業CF | 投資CF | 財務CF | フリーCF |

|---|---|---|---|---|---|---|---|---|---|---|

| ペトロブラス | 511,994 | 242,061 | 269,933 | 189,342 | 177,481 | 124,606 | 215,696 | -39,495 | -153,495 | 176,201 |

| 前年対比(%) | -20.16% | – | -19.21% | -35.65% | -35.46% | -33.83% | -15.54% | -802.33% | 41.91% | -29.80% |

ペトロブラスの財務状況を見ると、各指標が前年対比で大きく下落しています。

これはコロナ禍の2022年が石油価格高騰などにより最盛期であったためです。

また投資キャッシュフローが大幅に下落していますが、これはペトロブラスが2030年に向けた投資計画の費用を引き上げたためと思われます。(引用元:Bloomberg)

今後の各指標がどう動くか注目ね。

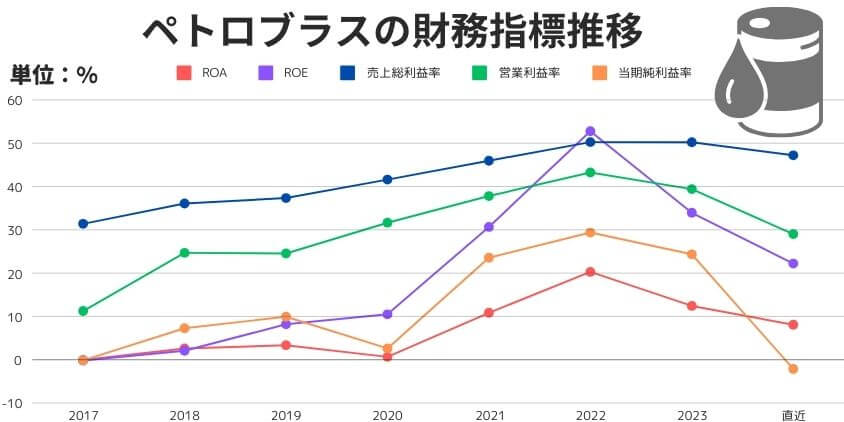

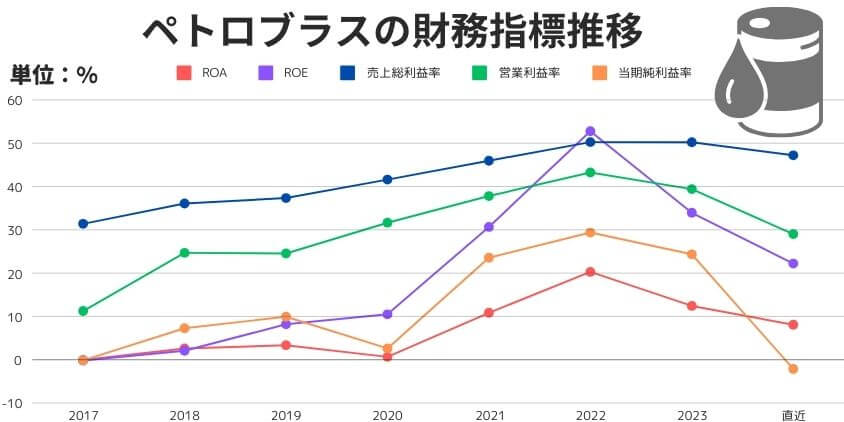

財務指標の推移

ROEやROA、売上総利益率、営業利益率、当期純利益率は財務の健全性を判断する指標で、長期的な成長性や財務リスクを評価できます。

下の表はペトロブラスの財務指標の推移です。

| 財務指標の推移(年間データ) | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 直近12ヶ月 |

|---|---|---|---|---|---|---|---|---|

| ROA | -0.06 | 2.61 | 3.36 | 0.66 | 10.84 | 20.28 | 12.43 | 8.08 |

| ROE | -0.18 | 2.07 | 8.18 | 10.49 | 30.67 | 52.77 | 33.94 | 22.21 |

| 売上総利益率 | 31.38 | 36.07 | 37.33 | 41.60 | 45.96 | 50.25 | 50.22 | 47.21 |

| 営業利益率 | 11.25 | 24.68 | 24.53 | 31.65 | 37.80 | 43.25 | 39.40 | 29.02 |

| 当期純利益率 | -0.16 | 7.28 | 9.93 | 2.61 | 23.56 | 29.37 | 24.34 | -2.13 |

この表で注目すべき点は、営業利益率と当期純利益率が下落し続けている点です。

このことから本業の石油事業の売上が低調となり利益が減少している現状がわかります。

ペトロブラスのように配当利回りが高い企業にとっては、今後の配当金にも関わる部分であるため特に重要といえます。

米国株における各指標の目安は

ROAは10%

ROEは20%

営業利益率は20%

当期純利益率は10%

を上回れば優良企業と見るわ。

ペトロブラスのリスク

ペトロブラスの今後の配当を予測するには、同社が直面するリスクを見る必要があります。

まずは配当に影響するリスクについて順に見ていきましょう。

原油価格変動リスク

ペトロブラスは原油価格の変動が大きなリスク要因となります。

なぜならペトロブラスの業績が原油価格に大きく依存しており、その変動によって配当金も大きく変わるからです。

例えば2022年のロシアとウクライナの紛争が原油供給に多大な影響を与え、原油価格が急騰したことがあります。

このように原油価格変動により収益が大きく変動するためリスク要因となります。

ペトロブラスに限らず石油関連の企業は、原油価格変動は収益を大きく左右する大切なものよ。

ブラジルの政治的リスク

ペトロブラスはブラジル国内の政治や治安がリスク要因となります。

なぜならブラジル政府が大株主であるため、政権交代による政策変更など政治的な影響を直接受けやすいからです。

特に配当金に関してはブラジル政府の意向に沿って高くなっているため、政権交代などにより配当金が大きく変化する可能性もあります。

よって投資家はブラジルの政治的動向を常に注視し、リスクを管理することが重要です。

油田運営の国有化

ブラジル政府はペトロブラスの国有化とともに、油田の運営も国有化しているため、これがリスク要因となります。

なぜなら収益源である油田の国有化によって経営が政府の思い通りになってしまい、投資家の信頼を失ったり正常な配当分配がされない可能性があるためです。

例えばペトロブラスの最大の収益源であるルラ油田開発によって生まれた多くの配当がブラジル政府に流れてしまうと、配当金を期待する投資家が失望して株を売却したり、その影響で企業の安定性や収益性が落ちる場合もあります。

よってブラジル政府の油田運営の国政化もリスク要因となるのです。

ペトロブラスはルラ油田への依存度が非常に高いので、政府の今後の運営方針にも注目しましょう。

環境規制リスク

現在は世界各国で脱炭素化に向けた環境規制が多く制定されています。

そのためペトロブラスも脱炭素化のための環境規制がリスク要因となります。

下の表はペトロブラスが直面する環境規制についてまとめた表です。

| 環境規制名 | 内容 | ペトロブラスへの影響 |

|---|---|---|

| ブラジル国家気候変動政策(PNMC) | 温室効果ガス(GHG)排出削減目標を設定し、企業に対して排出削減計画の策定と実施を求める。 | GHG排出削減のための技術導入や運用改善が必要となり、追加の投資が求められる。 |

| 環境影響評価(EIA)と環境ライセンス認証 | 新規プロジェクトや既存施設の拡張時に、環境影響評価の実施と環境ライセンスの取得を義務付け。 | プロジェクトの計画・実施に時間とコストが増加し、遅延のリスクが増加。 |

| 国際海事機関(IMO)の硫黄分規制 | 船舶燃料の硫黄含有量を0.5%以下に制限し、海洋汚染の防止を心がけます。 | 低硫黄燃料の生産・供給体制の整備が必要となり、製造プロセスの変更や設備投資が求められる。 |

| 持続可能な航空燃料(SAF)規制 | 航空業界におけるGHG排出削減のため、SAFの使用促進が求められる。 | SAFの生産能力を拡大し、供給体制を強化する必要がある。 |

こういった環境規制に対してペトロブラスも対策をしていますが、規制強化によるコスト増加などのリスクは避けられません。

よって脱炭素化に向けた環境規制がリスク要因となります。

そもそも脱炭素化が進んで石油が使われなくなったら、ペトロブラスの収益源がなくなっちゃうわ。

その通り!

よって規制対応だけじゃなく、再生可能エネルギーなど新たな収益源も開発しています。

詳しくは「再生可能エネルギーへの投資」を見てください。

株価が上がりにくい

ペトロブラスの株価は政治的リスクや環境問題への懸念に加えて、高い配当性向のために上がりにくい傾向にあります。

なぜなら企業が利益の多くを配当に回しているということは、その一方で企業の成長資金がなくなり、株価の上昇が抑制されるからです。

例えばペトロブラスは利益の多くを株主に配当として支払っているため、新たな事業拡大や技術開発に投じる資金が少なくなるでしょう。

よって成長期待が低く、株価が上がりにくい状況が続いています。

ペトロブラスの将来性

ペトロブラスの配当にメリットとなるような将来性について見ていきます。

ブラジルの経済成長

ブラジルの経済成長によるエネルギー需要の増加が、ペトロブラスに追い風となっています。

なぜならブラジルの2024年GDP成長率は3.2%と予測されており、2023年の2.9%からさらに加速するといわれています。

例えばブラジルの経済成長により国内需要が増加すれば、自然と化石燃料などのエネルギー需要も増加し、ペトロブラスの収益を増加させます。

よってブラジルの経済成長によるエネルギー需要の増加が、ペトロブラスにも成長要因となります。

油田開発プロジェクト

ペトロブラスは新たな収益源確保のための資源開発に積極的で、以下の表のような新しい油田開発プロジェクトを進めています。

| プロジェクト名 | 場所 | 概要 |

|---|---|---|

| メロ鉱区(Mero Field) | サントス盆地プレソルト層 | 推定埋蔵量30億バレル以上の巨大油田。2022年5月からFPSO(浮体式生産貯蔵積出設備)を導入し生産を開始。 |

| セピア鉱区(セピア畑) | サントス盆地プレソルト層 | 高品質の原油を産出する油田。2021年8月からFPSOを導入し生産を開始。 |

| マルリム鉱区(マルリムフィールド) | カンポス盆地 | 2023年8月からFPSOを導入し生産を開始 |

また油田開発のための新しい技術の導入や研究開発により、効率の向上やコスト削減を目指しています。

このようにペトロブラスは新しい油田開発プロジェクトを進めながら効率向上やコスト削減を図っています。

環境規制への対策

ペトロブラスは環境規制への対策も積極的に行なっています。

以下の表はペトロブラスが行なっている環境規制に対する対策です。

| 環境規制の分野 | 対応策 | 詳細 |

|---|---|---|

| 温室効果ガス(GHG)排出削減 | 排出削減目標の設定と達成 | ペトロブラスは、2030年までにGHG排出量を25%削減する目標を掲げ、エネルギー効率の向上や再生可能エネルギーの導入を推進しています。 |

| 環境影響評価(EIA)と環境ライセンス認証 | 環境影響評価の実施と環境ライセンスの取得 | 新規プロジェクトや既存施設の拡張時に、環境影響評価を実施し、必要な環境ライセンスを取得しています。 |

| 海洋環境保護 | 油流出防止対策の強化 | 海上油田での油流出事故を防ぐため、最新の技術を導入し、緊急対応計画を立てています。 |

| 廃棄物管理 | 廃棄物の削減とリサイクルの推進 | 産業廃棄物の発生を抑制し、リサイクル率を高める取り組みを行っています。 |

| 生物多様性の保護 | 生態系への影響評価と保全活動 | 事業活動が生態系に与える影響を評価し、保全活動を実施しています。 |

このようにペトロブラスは環境規制対策にも積極的に取り組みながら成長しています。

リスクへの対応もしっかりやっているんだね。

再生可能エネルギーへの投資

ペトロブラスは再生可能エネルギーなど新たな分野への投資を行い、収益の多様化を目指しています。

これは脱炭素化の風潮を受けて、石油価格変動に依存しない体制を作ろうとする取組みです。

以下はペトロブラスが行なっている再生可能エネルギーの取組みです。

| 取組み分野 | 内容 | 詳細 |

|---|---|---|

| 風力発電 | 陸上および洋上風力発電プロジェクトへの投資と開発。 | ブラジル国内の風力資源を活用し、エネルギー多様化。 |

| 太陽光発電 | 太陽光発電施設の建設と運営。 | 自社施設への導入や、独立した太陽光発電所の開発を推進。 |

| バイオ燃料の開発 | バイオディーゼルやエタノールの生産拡大。 | 持続可能な原料を使用し、環境負荷の軽減を目指します。 |

| 持続可能な航空燃料(SAF)の開発 | パーム油を使用したSAFの実用化。 | ブラジル初のSAF実用化に向けて、ビブラ・エネルジアとBBFが協力。 |

| 再生可能エネルギー研究開発 | 新しい技術研究開発とパートナーシップの構築。 | 大学や研究機関と連携し、革新的なエネルギー技術の開発を推進。 |

このようにペトロブラスは収益の多様化に向けた再生可能エネルギー分野への投資を行っています。

2023年に就任したブラジルのシルバ大統領は、再生可能エネルギーに積極的のようです。

詳しくはJetroの「海外ビジネス情報」を見てね

株式の発行禁止措置

ブラジル政府はペトロブラスの新たな株式発行を禁止しています。

これはペトロブラスの国営化によって失われた投資家の信頼を取り戻すための政策です。

例えば新たな株式発行を禁止すれば、ペトロブラスの株を保有する株主の持分の希薄化を防ぎ、株価の下支えになります。

このように新たな株式発行禁止により、ペトロブラスは投資家の信頼を取り戻そうとしています。

株式発行禁止となれば、持っている株の価値が高まるから安心できるわね。

おすすめ購入タイミング

ペトロブラスのおすすめ購入タイミングについて見ていきます。

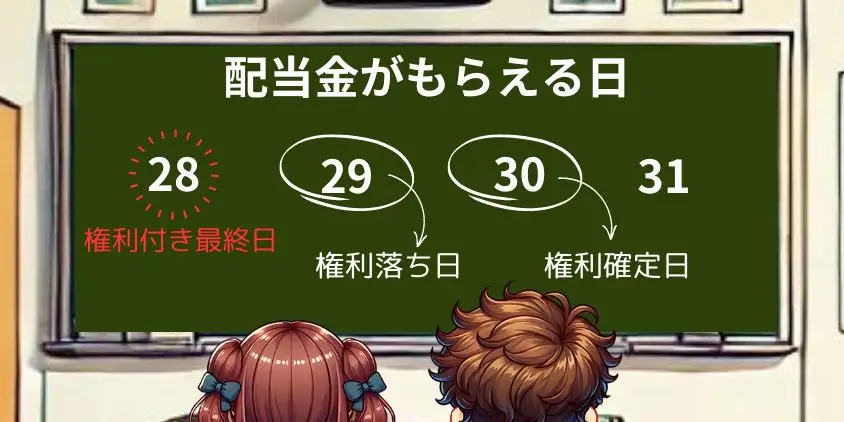

権利落ち日直後

配当権利落ち日直後は株価が下がることが多く、このタイミングで購入すると割安で株を購入できる可能性があります。

これは多くの投資家が配当を受け取った後に売却するため、一時的に株価が下がる傾向が強いからです。

このタイミングを利用すれば購入コストを抑えることができ、長期保有すれば次期配当金を狙うこともできます。

よっておすすめ購入タイミングは権利落日直後です。

特にペトロブラスのような高配当株は、権利落ち日直後に大幅に下落することもあるからチャンスよ!

国有化で割安になっている今

ペトロブラスは、国有化で株価が割安になっている今この時がおすすめ購入タイミングです。

なぜなら2009年ブラジル政府が同社を国有化してから、将来性に不安を感じた投資家が大量に株式を売却したため割安となり、今現在もその状態が続いているからです。

もしもこのタイミングでの購入すれば、いずれはブラジル政府の政策や経済成長の恩恵を受けて株価が上がり、長期的な高配当リターンを期待できるかもしれません。

よっておすすめ購入タイミングは国有化で株価が割安になっている今この時です。

ここまで説明してきたブラジルの経済性や企業の成長性から考えると、将来的に期待が持てそうだね。

資金の少ない投資家に有効な銘柄である

ペトロブラスは投資資金が少ない個人投資家に有効な銘柄です。

なぜならその配当利回りの高さと株価の低さから、少額購入しても高い恩恵を受けられるでしょう。

例えば新NISAの成長投資枠を利用することで、定期的に高い配当収入を得ることができ、資産を着実に増やしていくことができます。

よってペトロブラスは投資資金が少ない個人投資家に有効な銘柄といえます。

例え暴落がやってきても、「持っていれば高い配当金が得られる」と思えば慌てず冷静になれるよ。

新NISAで購入すると資産増加の効果が高い

ペトロブラスを新NISAで購入すれば資産増加の効果が高くなります。

なぜなら新NISAで購入すると配当金などのインカムゲインの税金が免除されるため、長期保有すると着実に資産を築き上げれるからです。

例えば非課税の配当金をさらに高配当株の購入に当てれば、複利効果により資産が年々増加し、さらに配当性向の高いポートフォリオが出来上がります。

このようにペトロブラスを新NISAで購入すれば資産増加の効果が高くなります。

新NISAの非課税枠と長期保有の相乗効果によって、非常に効果的な資産形成ができます!

米国株ならマネックス証券

米国株を買うならマネックス証券がおすすめ。

なぜならマネックス証券には米国株を始めたい人や購入者が欲しいシステムが多く取り揃えてあるからです。

- マネックスカウンターなど多機能かつ詳細な情報入手法があり、外国株を始める不安がなくなる

- 取扱い銘柄が多く、今後も外国株の取り扱いが増える可能性がある

- 手厚いポイント制度やキャンペーンにより、効率的に資産を増やせる

もしもマネックス証券で米国株デビューをしたならば、すぐに情報入手できて銘柄の選定がしやすく、そして多くのポイントが定期的に入手できるので生活が豊かになるでしょう。

よって米国株を買うならマネックス証券がおすすめです。

マネックス証券のメリットやポイントキャンペーンの詳細な分析記事はこちら。

私は米国株を始めてから資産の収支が安定し、毎年多くの配当金を入手できるようになりました。

今ではポートフォリオの9割が米国株です。

米国高配当株のすすめ

私のおすすめはペトロブラスのような米国高配当株です。

なぜなら米国の高配当株は日本株にはない多くのメリットがあり、そのメリットのおかげで資産が大きく増える可能性があるからです。

- 日本の高配当株よりも配当利回りが高い傾向がある

- 厳しい審査を勝ち抜いた米国株の銘柄は、成長に対する期待が持てる

- 米国の株式市場には、世界各国から多くの資金が集まる

当ブログでは米国高配当株の分析記事を多数執筆しています。

この記事を読んでいるあなたも、米国高配当株をポートフォリオに組み入れてみてはいかがでしょうか。

おすすめ米国高配当株の分析記事はこちらです。

まとめ:ペトロブラスの配当利回りの高さと今後について

この記事ではペトロブラスの配当が高い理由や企業分析についてまとめました。

ペトロブラスの配当が高い理由は主に以下の2点です。

- ブラジル政府の収益確保のため

- 大量の石油産出から生まれる強いキャッシュフロー

ペトロブラスは高い配当利回りと安定したキャッシュフローがあり、将来性のある投資先です。

政治的リスクや原油価格の変動などの懸念はありますが、ブラジルの経済成長と技術力が長期的な成長を支えるでしょう。

また、深海油田の技術力や環境対応の取り組みが、同社の競争力を強化しています。

特に配当を重視する投資家にとって、ペトロブラスは魅力的な選択肢です。

配当収入を目的とする投資家にとって、安定したリターンを提供できる魅力的な高配当銘柄といえます。

ペトロブラスのような高配当銘柄を長期保有することで、配当性向の高いポートフォリオを目指しましょう。

Q&A

ペトロブラスの配当ってなぜあんなに高いの?

ペトロブラスの配当が高い理由は、2009年にブラジル政府がペトロブラスを国営化した際、配当金を高く設定して同社の利益を国の収益源としたためです。また石油事業で生まれた強力なキャッシュフローもその理由となっています。

そもそもどんな企業なの?リスクや将来性は大丈夫?

ペトロブラスはブラジルの国営石油公社で、石油の探鉱や生産、精製、輸送を一貫して行う世界有数のエネルギー企業です。しかし、原油価格やブラジルの政治的影響、環境規制リスクを受けやすいため、投資家は慎重な判断が求められます。

今から購入しても大丈夫かな?

ペトロブラスは高い配当利回りが魅力ですが、国有化による信用低下のため低い株価が続いています。またその高い配当利回りから権利落ち後の割安時の購入が有効です。

本記事は情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証しません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任は負いかねます。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。